nachdem ich hier schon mehrmals durch passives Mitlesen gute Informationen erhalten habe, stelle ich nun erstmals aktiv hier eine Frage.

Ich bin für die Universität eine Fallstudie am vorbereiten und kam (meiner Meinung nach) schon "relativ" weit.

Es geht um Konzernrechnungslegung (relativ einfacher Konzern) und die Erstkonsolidierung.

Meine Lösungswege benenne ich fortlaufend mit 1), 2) etc., damit ihr einfacher referenzieren könnt.

Die Fragestellungen sind die folgenden:

(a) Calculate the value of the goodwill arising on the acquisition of "Tochter" in accordance with IFRS3 - Business combinations

(b) Prepare the consolidated statement of financial position (balance sheet) for "Mutter" as at 31 March 20X5.

Es geht um zwei Unternehmen. Das Tochterunternehmen wird von der Mutter kontrolliert (80% der Anteile)

1) Aus den 80% Anteilen und der Kontrolle schließe ich, dass die Anwendung der Full Consolidation notwendig ist.

Des Weiteren habe ich die Information, dass zum Acquisitionszeitpunkt die Net Assets der Tochter 1.265.000,- betrugen. Darin enthalten waren allerdings ein Grundstück zum Wert von 250.000,- mit Market Value von 683.000,-

2) Daraus schließe ich, dass ich die Net Assets zum Acquisitionszeitpunkt um 683.000 - 250.000 = 433.000 erhöhen muss.

Zudem habe ich die Information, dass in den Net Assets Goodwill in Höhe von 300.000 enthalten ist. Dieser beruht auf der "acquisition of an unincorporated business some years ago".

3) Daraus schließe ich, dass hierbei soweit alles in Ordnung ist, da der Goodwill ja quasi "gekauft" wurde und meines Wissens nach nur für den originären und nicht für den derivativen Geschäfts o. Firmenwert ein Aktivierungsverbot besteht.

Unsicherheit: Die Information unincorporated business. Spielt diese Information eine Rolle?

Außerdem habe ich die Information, dass in den Net Assets zum Acquisitionszeitpunkt ein Patent enthalten ist. Dieses wurde ebenso erworben.

Es hat einen Wert von 100.000 und eine Nutzungsdauer von 5 Jahren.

4) Ich schließe hieraus, dass es kein Problem ist, dass das Patent aktiviert worden ist, da erworben. Problematisch wäre es nur, wenn es selbst erstellt wäre, da es ja bestimmte Aktivierungsverbote in den IFRS für selbst erstelle, immaterielle Vermögensgegenstände (vergleichbar mit dem §248 Abs. 2 HGB) gibt.

Unsicherheit:

Ich soll ja später alles zum 31.03.2015 berechnen und die Acquisition fand am 30.09.2014 statt (also nur 6 Monate und nicht 1 Jahr)

Das heißt, dass es ja zum Abschlussstichtag der Mutter (31.03.2015) schon eine Abschreibung für dieses halbe Jahr gegeben haben müsste.

Ich habe keine Informationen, ob auf Konzernebene so ein Patent anders abgeschrieben wird.

Ich frage mich daher, ob diese Abschreibung nun auf Konzernebene überhaupt eine Rolle spielt, also ob ich irgendetwas anpassen müsste.

Ich würde sagen, dass ich die Net Assets zum Acquisitionszeitpunkt nicht anpassen muss (da auch nicht davon die Rede ist, wie lange der Erwerb des Patents her ist). Unsicher bin dann aber immernoch, was eine Anpassung der Einzelbilanz der Tochter zum 31.03.2015 angeht (also 6 Monate nach Erwerb des Patents).

Zudem ist von einer Contingent Liability (Eventualverbindlichkeit) die Rede. Diese wird auf Einzelabschlussebene der Tochter bis dato noch nicht berücksichtigt.

5) Im Konzernabschluss würde ich sie mit dem in der Aufgabenstellung genannten Fair Value in Höhe von 58.000 ansetzen (basierend auf der Erwerbsmethode würde man diese Verbindlichkeit ja glaube ich berücksichtigen)

Zudem ist die Rede davon: "At the acquisition date the directors of Mutter intended to restructure and reorganise Tochter and wished to provide for restructuring costs which are forecast as €78,000."

Unsicherheit: Um ehrlich zu sein verstehe ich die Information nichtmals 100%.

6) Noch keinen Lösungsvorschlag.

Zudem war zum Acquisitionszeitpunkt ein Investment in Maschinen und Anlagen notwendig um die Produktion von der Tochter wieder auf Vordermann zu bringen. Kosten: 290.000 in den nächsten 12 Monaten.

Das hat meiner Meinung nach mit dem Konzern ja nichts zu tun sondern dient der Vorbereitung.

7) Noch keinen Lösungsvorschlag

Weitere Information:

The consideration for the acquisition comprised cash of €90,000 and 800,000 shares with a nominal value of 0.50€ and fair value of 1.30€ each. The issuance of shares has not yet been reflected in the books of "Mutter".

8 ) Heißt ja, dass das comprised cash in Höhe von 90.00 schon berücksichtigt wurde. Die Shares, die ausgegeben werden, müssten ja die Eigenkapitalstruktur des Unternehmens verändern, oder?

Mein Lösungsvorschlag daher: Bank 1.040.000 (=800.000 x 1,3) an Stammkapital 400.000 und an Kapitalrücklage 640.000

Vorletzte Information:

Professional fees to bankers and lawyers in respect of the acquisition amounted to €75,000. In addition the directors of "Mutter" estimate that the value of their time spent working on the acquisition amounted to €53,000.

At the moment, these expenses have been posted to a suspense account on the balance sheet.

9) Ich würde sagen, dass das so nicht richtig bilanziert wurde.

Die 75.000 würde ich als Aufwand vom Gewinn der Mutter abziehen und nicht in die Anschaffungskosten miteinbeziehen.

Die 53.000 stellen ja nur eine interne Kostenaufstellung dar und werden ja über den Personalaufwand abgedeckt.

Es ist nicht davon die Rede, dass einer der Beträge in der Bilanz aktiviert wurde (also in den Finanzanlagen als Anschaffungskosten)

Daher würde ich dort keine Korrektur vornehmen und nur den Gewinn um 75.000 kürzen.

Letzte Information:

Tochter verkauft an Mutter. Bei der Mutter sind noch Güter im Wert von 150.000, die von der Tochter gekauft wurden zu einem Kostenplus von 25%.

10) Tochter hat also einen Gewinn von 30.000 gemacht (150.000 - 150.000/1,25).

Dies würde ich versuchen rückgängig zu machen. Also Gewinn der Tochter um 30.000 reduzieren und den Rest erfolgsneutral eliminieren.

Da ich noch nicht fertig mit den Anpassungen bin, habe ich die endgültigen Werte natürlich noch nicht berechnet.

Das ist jetzt natürlich etwas viel Text geworden, aber da mir die Rechnungslegung wirklich viel Spaß bereitet war es mir das Wert.

Ich hoffe es finden sich ein paar nette Kollegen, die über meine Antworten mal drüber schauen könnten und mir sagen, was sie so unterschreiben bzw. eben nicht unterschreiben würden.

Vielen Dank im Voraus und auf eine gute Zusammenarbeit

Mit freundlichen Grüßen

Kevalosch

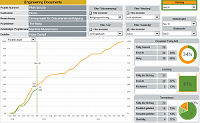

Diese Excel-Vorlage (Tool) ermöglicht die Planung und Überwachung der termingemäßen Lieferung von Dokumenten in einem Projekt. Auf der Grundlage der erfassten Plan- und Ist-Termine wird für jede Berichtsperiode der Status ausgewertet und in einem Dashboard präsentiert. Dieses Werkzeug enthält die dazu erforderlichen Tabellenvorlagen sowie die notwendigen Berechnungsmodelle. Zusätzlich bietet das Werkzeug die Kategorisierung der Dokumente nach bis zu vier frei wählbaren Merkmalen, so dass die Auswertung nach verschiedenen Selektionskriterien möglich ist. Preis 22,00 EUR ....

Diese Excel-Vorlage (Tool) ermöglicht die Planung und Überwachung der termingemäßen Lieferung von Dokumenten in einem Projekt. Auf der Grundlage der erfassten Plan- und Ist-Termine wird für jede Berichtsperiode der Status ausgewertet und in einem Dashboard präsentiert. Dieses Werkzeug enthält die dazu erforderlichen Tabellenvorlagen sowie die notwendigen Berechnungsmodelle. Zusätzlich bietet das Werkzeug die Kategorisierung der Dokumente nach bis zu vier frei wählbaren Merkmalen, so dass die Auswertung nach verschiedenen Selektionskriterien möglich ist. Preis 22,00 EUR ....

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen..

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen..  Das RS- Controlling-System bietet Planung, Ist- Auswertung und Forecasting in einem Excel-System. Monatliche und mehrjährige Planung. Ganz einfach Ist-Zahlen mit Hilfe von Plan/Ist-Vergleichen, Kennzahlen und Kapitalfluss- rechnung analysieren.

Das RS- Controlling-System bietet Planung, Ist- Auswertung und Forecasting in einem Excel-System. Monatliche und mehrjährige Planung. Ganz einfach Ist-Zahlen mit Hilfe von Plan/Ist-Vergleichen, Kennzahlen und Kapitalfluss- rechnung analysieren.