@ brinus

Dein letzter Beitrag verwirrt mich etwas. Ich glaube aber, du hast bei der Erklärung deines Steuerberaters etwas falsch verstanden.

Wenn er meint, dass die Pauschalierung günstiger ist, setzt das zunächst mal voraus, dass dein Fahrzeug im

Privatvermögen verbleiben soll. Du legst es also

nicht in dein Unternehmen ein. Über alles was wir bisher bzgl. der Einlage deines Fahrzeugs geschrieben haben, ist somit hinfällig.

Du nutzt dein Fahrzeug also nicht zu mehr als 50 % für betriebliche Fahrten. Denn nur dann kannst du dein Fahrzeug im Privatvermögen belassen. Entweder weil du dazu gezwungen bist; das wäre der Fall, wenn deine betrieblichen Fahrten max. 10 % der Gesamtfahrleistung ausmachen ( = notwendiges PV) oder weil du es für über 10 % bis 50 % für betriebliche Fahrten genutzt hast und somit dein Fahrzeug zu gewillkürtem Vermögen wird.

Ist es gewillkürtes Vermögen hast du eine Entscheidung zu treffen. Entweder du ordnest es deinem BV zu oder deinem PV. Diese Entscheidung ist bei der einkommenssteuerrechtlichen Zuordnung - und nur davon sprechen wir hier gerade -

gesondert und

einheitlich vorzunehmen.

Dieses konkrete Fahrzeug (= gesondert ) musst du also vollumfänglich ( = einheitlich) dem BV oder dem PV zuordnen. Es handelt sich also um eine "Hopp oder Topp- Entscheidung".

Diese Entscheidung hat dir dein Steuerberater mit seinem Hinweis auf die Pauschalierung mit 0,30 € mehr oder weniger abgenommen. Denn gemäß R 4.12 (2) EStR ist der Ansatz pauschaler Kilometersätze nur für

private Beförderungsmittel zulässig. Folglich empfiehlt er dir das Fahrzeug im PV zu belassen.

Aber wie kommt er nun darauf dir diese Empfehlung zu geben?

Ihm ist klar, dass die 1%-Methode nur bei notwendigen BV ( also Nutzung über 50 % für betriebliche Fahrten) anwendbar ist ! Ist das Fahrzeug jedoch gewillkürtes Vermögen und als solches dem

PV zugeordnet worden, sind alle Kosten, die im Zusammenhang mit dem Fahrzeug entstehen, zunächst einmal Privatsache. Für jeden betrieblich gefahrenen Kilometer können dann aber in der Einnahmen-Überschuss-Rechnung

anteilig Kosten als Betriebsausgabe abgesetzt werden. Um diese betrieblichen Nutzungsanteil

wertmäßig zu ermitteln, stehen 2 Möglichkeiten zur Verfügung:

1.) durch Anwendung von Pauschalwerten: Die Kosten für betriebliche Fahrten mit dem Privatfahrzeug können ohne Einzelnachweis in Höhe von 0,30 € pro betrieblich gefahrenem Kilometer

als Betriebsausgabe angesetzt werden. Konkrete gesetzliche Vorgaben zum Nachweis der betrieblichen Fahrten gibt es dabei nicht. Das Finanzamt erwartet einen Nachweis „in geeigneter Form“ (BMF, Schreiben vom 18.11.2009, IV C 6). Als Abrechnungsunterlagen kommen unter anderem in Betracht:

Eintragungen in Terminkalendern

Abrechnungen gefahrener Kilometer gegenüber den Auftraggebern

Reisekostenaufstellungen

Hier wären also deine Tankbelege nicht erforderlich

2.) durch Nachweis der tatsächlichen Kosten: Der Anteil der betrieblich durchgeführten Fahrten

kann durch ein ordnungsgemäß geführtes Fahrtenbuch ermittelt werden. Die betrieblichen Fahrten werden dann in Relation gesetzt zur Gesamtfahrleistung bzw. den insgesamt angefallenen tatsächlichen Kosten. Der so ermittelte auf die betrieblichen Fahrten entfallende Anteil an den Kosten kann

als Betriebsausgabe in Abzug gebracht werden.

Hier wären deine Tankbelege erforderlich.

Wenn du nun beide Varianten durchrechnest oder wenigstens überschlägst, wirst du wahrscheinlich mit der Pauschalierung günstiger kommen, denn in 2011 warst du ja gerade mal 3 oder 4 Monate selbstständig. Deshalb hat dir dein Steuerberater die Pauschale empfohlen. Das setzt aber wie oben bereits dargelegt voraus, dass du dein Fahrzeug im PV belässt.

| Zitat |

|---|

| Die 30ct. kommen dann aber scheinbar auch nur in der Einkommenssteuererklärung vor. |

Die 0,30 € pro km sind über eine Einlagebuchung in deine Betriebsausgaben gelangt. Sie mindern also deinen Gewinn. Folglich spielen sie bei der

Gewinnermittlung eine Rolle.

Der Gewinn wiederum ist die maßgebliche Größe für deine Einkommensteuererklärung. Denn bei der Ermittlung deiner Einkünfte führt dieser Gewinn zu Einkünften aus § 15 EStG. Von diesen Einkünften und den Einkünften aus anderen Einkunftsarten werden diverse"Dinge" z.B. Sonderausgaben oder außergewöhnliche Belastungen (agB) abgezogen.

Das sieht dann so aus:

1. Schritt: Ermittlung der Einkünfte innerhalb jeder Einkunftsart (§ 2 Abs. 2 EStG)

Einkünfte aus Land- und Forstwirtschaft, §§ 13-14 EStG

Einkünfte aus Gewerbebetrieb, §§ 15-17 EStG ( hier stecken deine 0,30 € als gewinnmindernde BA drin )

Einkünfte aus selbständiger Arbeit, § 18 EStG

Einkünfte aus nicht selbständiger Arbeit, § 19 EStG

Einkünfte aus Kapitalvermögen, § 20 EStG

Einkünfte aus Vermietung und Verpachtung, § 21 EStG

sonstige Einkünfte, §§ 22, 23 EStG

2. Schritt: Bildung der Summe der Einkünfte

3. Schritt: Ermittlung des zu versteuernden Einkommens

Summe der Einkünfte

./. Altersentlastungsbetrag nach § 24a EStG

./. Entlastungsbetrag für Alleinerziehende nach § 24b EStG

./. Freibetrag für Land- und Forstwirte nach § 13 Abs. 3 EStG

______________________________________________________

= Gesamtbetrag der Einkünfte (§ 2 Abs. 3 EStG)

./. Verlustabzug nach § 10d EStG

______________________________________________________

./. Sonderausgaben nach §§ 10-10c EStG

./. außergewöhnliche Belastungen nach §§ 33-33c EStG

./. Steuerbegünstigungen nach §§ 10e-10h EStG und § 7 FördG

_______________________________________________________

= Einkommen (§ 2 Abs. 4 EStG)

./. Freibeträge für Kinder nach §§ 31 und 32 Abs. 6 EStG

./. Härteausgleichsbetrag nach § 46 Abs. 3 EStG, § 70 EstDV

=

zu versteuerndes Einkommen (§ 2 Abs. 5 EStG)Du siehst also, die Berücksichtigung der Pauschale spielt nur indirekt eine Rolle bei deiner Veranlagung. Das du Einkünfte aus § 15 EStG hast, schließe ich daraus, daß du offensichtlich Gewerbesteuer zu zahlen hast.

MfG

Aza

P.S. Ich hoffe, das sich langsam die von dir so bezeichnete "Unwissenheit" in Richtung "Wissen" verschiebt.

an alle

an alle

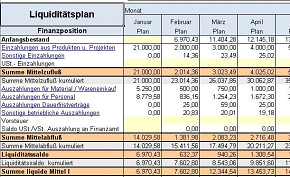

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen.

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen.