Referent (m/w/d) Besteuerung und Governance

Als Referent Besteuerung und Governance tragen sie maßgeblich zu der Sicherstellung der Einhaltung steuerrelevanter Prozesse in einer innerdeutschen Holdingstruktur bei. Ihre Rolle umfasst auch die Mitarbeit und teilweise Verantwortung bei steuerlich getriebenen Projekten sowie die Begleitung von...

Mehr Infos >>

Bürokauffrau / Steuerfachangestellter (m/w/d)

ACURA Zahnärzte Gruppe ist eine dynamische Unternehmensgruppe in Healthcare Segment mit Sitz in Frankfurt am Main, welche in 2018 als Start-Up privater Träger gegründet wurde und mit aktuell über 1500 Mitarbeitern an mehreren Standorten am Beginn seiner Mission steht: Der Aufbau des führenden Net...

Mehr Infos >>

Mitarbeiter (all genders) Finanzbuchhaltung

Bei AEB vereinfachen wir globale Warenbewegungen - und machen effiziente, ökologische, sichere und gerechte Lieferketten möglich. Mit intuitiven Technologien aus der Cloud - und mit dir! Weil du, deine Fähigkeiten, Gedanken und Ideen uns weiterbringen. Du bekommst bei uns den Freiraum und offene ...

Mehr Infos >>

Finanzbuchhalter:in (m/w/d)

Als eine der größten und renommiertesten deutschen Kanzleien auf dem Gebiet des gewerblichen Rechtsschutzes steht Maiwald für höchste Professionalität und Qualität. In den branchenrelevanten Rankings werden wir regelmäßig als eine der Top Kanzleien ausgezeichnet. Die Grundpfeiler dieses Erf...

Mehr Infos >>

Kreditorenbuchhalter:in (m/w/d)

Wir sind das führende Netzwerk von Stadtwerken in Europa. Wir stehen für Unabhängigkeit und neue Wege. Im Wettbewerb bieten wir unseren Partnern Kompetenz in Erzeugung, Handel und Vertrieb. Wir bündeln Aktivitäten und gestalten Energiemärkte. So unterstützen wir Stadtwerke darin, eigens...

Mehr Infos >>

Steuerreferent:in mit Schwerpunkt Gemeinnützigkeitsrecht (m/w/d)

Als internationale gemeinnützige Organisation ist es unser Ziel, weltweit so vielen Blutkrebspatient:innen wie möglich eine zweite Chance auf Leben zu geben und Zugang zu Stammzelltransplantationen zu verschaffen. Um noch mehr Patient:innen zu helfen, brauchen wir regelmäßig Verstärkung von engag...

Mehr Infos >>

(Senior) Projektcontroller:in (m/w/d)

Wir sind das führende Netzwerk von Stadtwerken in Europa. Wir stehen für Unabhängigkeit und neue Wege. Im Wettbewerb bieten wir unseren Partnern Kompetenz in Erzeugung, Handel und Vertrieb. Wir bündeln Aktivitäten und gestalten Energiemärkte. So unterstützen wir Stadtwerke darin, eigens...

Mehr Infos >>

Referent (m/w/d) Konzernrechnungswesen

Wir machen Erneuerbare aus Überzeugung: ABO Energy plant und errichtet weltweit Wind- und Solarparks sowie Batterie- und Wasserstoffprojekte. Seit fast 30 Jahren bieten die hausinternen Fachabteilungen von ABO Energy alles aus einer Hand: von der Standortbegutachtung, Planung, Genehmigung und Fin...

Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

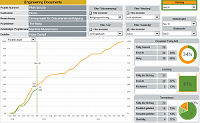

Diese Excel-Vorlage (Tool) ermöglicht die Planung und Überwachung der termingemäßen Lieferung von Dokumenten in einem Projekt. Auf der Grundlage der erfassten Plan- und Ist-Termine wird für jede Berichtsperiode der Status ausgewertet und in einem Dashboard präsentiert. Dieses Werkzeug enthält die dazu erforderlichen Tabellenvorlagen sowie die notwendigen Berechnungsmodelle. Zusätzlich bietet das Werkzeug die Kategorisierung der Dokumente nach bis zu vier frei wählbaren Merkmalen, so dass die Auswertung nach verschiedenen Selektionskriterien möglich ist. Preis 22,00 EUR ....

Diese Excel-Vorlage (Tool) ermöglicht die Planung und Überwachung der termingemäßen Lieferung von Dokumenten in einem Projekt. Auf der Grundlage der erfassten Plan- und Ist-Termine wird für jede Berichtsperiode der Status ausgewertet und in einem Dashboard präsentiert. Dieses Werkzeug enthält die dazu erforderlichen Tabellenvorlagen sowie die notwendigen Berechnungsmodelle. Zusätzlich bietet das Werkzeug die Kategorisierung der Dokumente nach bis zu vier frei wählbaren Merkmalen, so dass die Auswertung nach verschiedenen Selektionskriterien möglich ist. Preis 22,00 EUR ....

Einfach zu bedienendes, anwenderfreundliches Excel-Tool zur rechtskonformen Abrechnung von Reisekosten für ein- oder mehrtägige betrieblich und beruflich veranlasste In- und Auslandsreisen. Das Excel-Tool kommt vollständig ohne Makros aus und berücksichtigt alle derzeit geltenden gesetzlichen und steuerlichen Richtlinien. Preis 59,50 EUR ....

Einfach zu bedienendes, anwenderfreundliches Excel-Tool zur rechtskonformen Abrechnung von Reisekosten für ein- oder mehrtägige betrieblich und beruflich veranlasste In- und Auslandsreisen. Das Excel-Tool kommt vollständig ohne Makros aus und berücksichtigt alle derzeit geltenden gesetzlichen und steuerlichen Richtlinien. Preis 59,50 EUR ....

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen..

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen..