![Verpflegungsmehraufwendungen bei Inlandsreisen]() Mehraufwendungen

Mehraufwendungen für

Verpflegung, die dem Arbeitnehmer aus Anlass einer Dienstreise oder eines Dienstganges entstehen, können vom Arbeitgeber nach entsprechender Vereinbarung (einzelvertraglich oder durch eine Betriebsvereinbarung) bis zur Höhe bestimmter Pauschbeträge lohnsteuerfrei ersetzt werden. Ein Einzelnachweis der tatsächlichen Verpflegungsmehraufwendungen ist nicht zulässig.

Bei betrieblich veranlassten

Auswärtstätigkeiten im Inland können die Verpflegungsmehraufwendungen bis zu folgenden Beträgen pro Kalendertag steuer- und sozialversicherungsfrei erstattet werden (§ 4 Abs. 5 S. 1 Nr. 5 EStG):

- 28 Euro bei einer Abwesenheit von 24 Stunden

- 14 Euro bei einer Abwesenheit von weniger als 24 Stunden, aber mindestens 8 Stunden

- weniger als 8 Stunden, keine Pauschale

Maßgebend ist die Dauer der Abwesenheit von der Wohnung und der regelmäßigen Arbeitsstätte. Die berufliche Abwesenheit von diesen ist an jedem Kalendertag gesondert zu ermitteln.

Die Mitternachtsregel

Führt der Arbeitnehmer mehrere Dienstreisen an einem Kalendertag durch, sind die

Abwesenheitszeiten an diesem Kalendertag zusammenzurechnen. Es besteht lediglich eine Sonderregelung für Auswärtstätigkeiten, die nach 16 Uhr begonnen und vor 8 Uhr des nachfolgenden Tages beendet werden, ohne dass eine Übernachtung stattfindet (§ 4 Abs. 5 S. 2 EStG). In diesen Fällen wird die gesamte Auswärtstätigkeit an beiden Tagen dem Kalendertag der überwiegenden Abwesenheit zugerechnet.

Wenn eine berufliche Tätigkeit sowohl im

Inland als auch im

Ausland ausgeübt wird, ist für diesen Tag der entsprechende Auslandpauschbetrag maßgebend, selbst dann, wenn die überwiegende Zeit im Inland verbracht wird (R 9.6 Abs. 3 Satz 3 LStR 2011).

Anzeige

Excel- Betriebskostenabrechnung

Excel- Betriebskostenabrechnung

Mit diesem

Nebenkosten- und Betriebskostenabrechner für Excel erstellst du deine

Nebenkostenabrechnung strukturiert, nachvollziehbar und übersichtlich – ohne komplizierte Vorlagen oder manuelle Rechnerei.

Ideal für private Vermieter, Hausverwaltungen und Eigentümer von Ein- und Mehrfamilienhäusern.

Download: digital – sofort verfügbar nach dem Kauf

Jetzt hier für 24,90 EUR downloaden!

Beispiel

Der Arbeitnehmer beginnt die

Dienstreise am 9.03.2012 um 17:00 Uhr und kehrt am 10.03.2012 um 6.00 Uhr ohne Übernachtung zurück. Am 10.03.2012 um 12.00 Uhr beginnt er eine andere Dienstreise, die um 18.00 Uhr beendet wird.

Lösung

Abwesenheit 09.03.2012: 7 Stunden

Abwesenheit 10.03.2012: Nachtreise: 6 Stunden, weitere Auswärtstätigkeit: 6 Stunden.

Die gesamte Auswärtstätigkeit vom 9.03.2022 auf den 10.03.2022 wird zu einer Auswärtstätigkeit von

13 Stunden zusammengerechnet. Sie wird dem 9.03.2022 zugerechnet, weil die überwiegende Abwesenheit auf diesen Tag entfällt. Es ergibt sich die Dauer von 13 Stunden und damit eine Pauschale von 14 Euro.

Am 10.03.2022 kann

keine Pauschale in Anspruch genommen werden, weil die Abwesenheit der Nachtreise dem 09.03 zugerechnet wird und die weitere Auswärtstätigkeit am 10.03.2022 nur 6 Stunden dauerte.

Längerfristige Auswärtstätigkeit im Inland (mehr als drei Monate)

Bei einer längerfristigen vorübergehenden Tätigkeit an derselben Tätigkeitsstätte beschränkt sich der

steuerfreie Arbeitgeberersatz bzw.

Werbungskostenabzug der Pauschbeträge für Verpflegungsmehraufwendungen auf die ersten drei Monate (§ 4 Abs. 5 Nr. 5 S. 5 EStG).

Eine

Ausnahme besteht dann, wenn die auswärtige Tätigkeitsstätte nur an ein bis zwei Tagen wöchentlich aufgesucht wird. Eine längerfristige vorübergehende Auswärtstätigkeit ist noch als dieselbe Auswärtstätigkeit zu beurteilen, wenn der Arbeitnehmer nach einer Unterbrechung die Auswärtstätigkeit mit gleichem Inhalt, am gleichen Ort und in zeitlichem Zusammenhang mit der bisherigen Tätigkeit ausübt. Eine urlaubs- oder krankheitsbedingte Unterbrechung bei derselben Auswärtstätigkeit ist unbeachtet (R 9.6 Abs. 4 LStR).

Wird die Auswärtstätigkeit aus beruflichen Gründen für mindestens

vier Wochen unterbrochen, zum Beispiel durch eine vorübergehende Tätigkeit an der regelmäßigen Arbeitsstätte, beginnt nach Wiederaufnahme der Tätigkeit an derselben Tätigkeitsstätte eine neue Dreimonatsfrist für den Abzug der

Pauschbeträge (R 9.6 Abs. 4 LStR).

Wenn die Auswärtstätigkeit auf einem

Fahrzeug oder auf dem

Schiff erfolgt, ist in diesen Fällen der unbegrenzte Abzug der Verpflegungsmehraufwendung demnach gerechtfertigt (BFH-Urteil vom 24.02.2011 VI R 66/10).

Betriebsindividuelle Verpflegungspauschalen

Der Arbeitgeber kann seinem Arbeitnehmer auf Grund arbeitsrechtlicher oder sonstiger Vorschriften höhere als auch niedrigere Pauschalen als die oben genannten Pauschalen erstatten sowie die Pauschalen nach anderen Zeitvoraussetzungen festsetzten.

Erstattet der Arbeitgeber höhere Verpflegungsmehraufwendungen, so entsteht dadurch

lohnsteuerpflichtiger und damit

beitragspflichtiger Arbeitslohn. Der Differenzbetrag zwischen den steuerfreien Pauschbeträgen und den tatsächlichen Erstattungsbeträgen wird dem steuerpflichtigen Arbeitslohn zugerechnet.

Die Vergütungen für Verpflegungsmehraufwendungen können mit Vergütungen für

Fahrtkosten und

Übernachtungskosten zusammengerechnet werden. In diesem Fall ist nur die Summe der Erstattungen steuerpflichtig, welche die Summe der steuerfreien

Einzelvergütungen übersteigt. Ausnahmsweise ist es auch zulässig, die vom Arbeitgeber über die steuerfreien Pauschbeträge gezahlten Verpflegungsmehraufwendungen, die die steuerfrei erstattbaren Pauschbeträge um nicht mehr als 100 Prozent übersteigen, mit einem

Pauschsteuersatz von 25 % zu besteuern (§ 40 Abs. 2 Satz 1 Nr. 4 EStG). Darüber hinausgehende Beträge gehören zum steuer- und sozialversicherungspflichtigen Arbeitslohn und sind individuell nach den Merkmalen der Lohnsteuerkarte zu versteuern.

Alternativ kann mit dem für den Betrieb zuständigen Finanzamt eine Pauschalbesteuerung unter Anwendung eines abgestimmten Steuersatzes vereinbart werden (§ 40 Abs. 1 Satz 1 Nr.1 EStG).

Beispiel

Ein Arbeitgeber ersetzt aufgrund seiner

betriebsinternen Reisekostenordnung bei einer Abwesenheit von 15 Stunden eine Pauschale für Verpflegungsmehraufwendungen von 30 Euro. Bei einer 15-stündigen Abwesenheit kann der Arbeitgeber die Verpflegungsmehraufwendungen nur in Höhe von 14 Euro steuerfrei erstatten.

Für den steuerpflichtigen Teilbetrag von 14 Euro (100 % der steuerfreien Verpflegungspauschale von 14 Euro) besteht die Möglichkeit der Pauschalbesteuerung mit 25 %. Der verbleibende steuerpflichtige Betrag in Höhe von 2 Euro ist

sozialversicherungspflichtig und unterliegt der

individuellen Besteuerung.

Stand: 2023

letzte Änderung R. am 05.03.2025

Autor(en):

Anna Werner

|

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den

kostenfreien und unverbindlichen

Newsletter von Rechnungswesen-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten und Urteile aus dem Rechnungswesen und Steuern. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern.

Beispiel-Newsletter >>

Jetzt Newsletter gratis erhalten

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten.

Mehr Infos >>

Deine Aufgaben: Du wirkst aktiv an den jährlichen und unterjährigen Solvenzberechnungen mit. Darüber hinaus bist du mitverantwortlich für die Erstellung der Quartals- und Jahresmeldungen (QRTs) im Rahmen von Solvency II. Du unterstützt Vorstand und Abteilungsleitung im Rahmen des internen... Mehr Infos >>

Deine Aufgaben: Du wirkst aktiv an den jährlichen und unterjährigen Solvenzberechnungen mit. Darüber hinaus bist du mitverantwortlich für die Erstellung der Quartals- und Jahresmeldungen (QRTs) im Rahmen von Solvency II. Du unterstützt Vorstand und Abteilungsleitung im Rahmen des internen... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Im Auftrag unseres Kunden suchen wir eine Teamleitung Rechnungswesen (m/w/d) für ein mittelständisches IT-Beratungsunternehmen. Das Beratungsunternehmen umfasst sechs Geschäftsbereiche und beschäftigt insgesamt rund 145 Mitarbeitende. Der Hauptsitz liegt in Sachsen, ergänzt durch weitere ... Mehr Infos >>

Im Auftrag unseres Kunden suchen wir eine Teamleitung Rechnungswesen (m/w/d) für ein mittelständisches IT-Beratungsunternehmen. Das Beratungsunternehmen umfasst sechs Geschäftsbereiche und beschäftigt insgesamt rund 145 Mitarbeitende. Der Hauptsitz liegt in Sachsen, ergänzt durch weitere ... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Die WIRTGEN GROUP ist ein international führender Unternehmensverbund der Baumaschinenindustrie mit rund 9.000 Beschäftigten weltweit. Als starker Teil von John Deere und mit unseren spezialisierten Marken WIRTGEN, VÖGELE, HAMM, KLEEMANN, BENNINGHOVEN, CIBER sowie Werken in Deutschland, Brasilien... Mehr Infos >>

Die WIRTGEN GROUP ist ein international führender Unternehmensverbund der Baumaschinenindustrie mit rund 9.000 Beschäftigten weltweit. Als starker Teil von John Deere und mit unseren spezialisierten Marken WIRTGEN, VÖGELE, HAMM, KLEEMANN, BENNINGHOVEN, CIBER sowie Werken in Deutschland, Brasilien... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

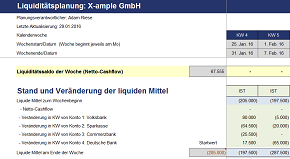

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>  RS-Plan - Unternehmens- planung leicht gemacht:

RS-Plan - Unternehmens- planung leicht gemacht:  Der Excel-Baukostenrechner unterstützt Sie in der Kalkulation der Kosten Ihres Hausbaus mit einer detaillierte Kosten- und Erlösplanung. Zusätzlich bietet Ihnen dieses Excel-Tool einen Plan / IST-Vergleich sowie verschiedene andere Auswertungen.. Preis 30,- EUR Mehr Infos und Download >>

Der Excel-Baukostenrechner unterstützt Sie in der Kalkulation der Kosten Ihres Hausbaus mit einer detaillierte Kosten- und Erlösplanung. Zusätzlich bietet Ihnen dieses Excel-Tool einen Plan / IST-Vergleich sowie verschiedene andere Auswertungen.. Preis 30,- EUR Mehr Infos und Download >>

08.08.2012 16:17:57 - Wolfgang

[ Zitieren | Name ]