EQOS Kommunikation GmbH

Thale

|

letzte Änderung S.P. am 13.12.2023 Autor(en): Stefan Parsch Bild: Bildagentur PantherMedia / Pe3check |

|

Herr Stefan Parsch

Stefan Parsch ist freier Journalist und Lektor. Er schreibt Fachartikel für die Portale von reimus.NET und Artikel über wissenschaftliche Themen für die Deutsche Presse-Agentur (dpa). Für den Verein Deutscher Ingenieure lektoriert er technische Richtlinien. Mehr als zwölf Jahre lang war er Pressesprecher der Technischen Hochschule Brandenburg. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Nur registrierte Benutzer können Kommentare posten!

|

|

RS Toolpaket - Planung: |

|||

| 4 Excel-Tools zum Paketpreis von nur 149,- EUR statt 227,- EUR bei Einzelkauf | ||||

|

|

RS Toolpaket - Controlling: | |||

| 6 Excel-Tools zum Paketpreis von nur 189,- EUR statt 286,- EUR bei Einzelkauf | ||||

|

|

RS FiBu Paket: | |||

|

Bleiben Sie auf dem Laufenden und informieren sich über neue Fachbeiträge, Excel-Tools und Jobangebote auf unserer LinkedIn-Seite >>

Bleiben Sie auf dem Laufenden und informieren sich über neue Fachbeiträge, Excel-Tools und Jobangebote auf unserer LinkedIn-Seite >> Werde als zertifierter Bilanzbuchhalter/in (m/w/d) ein essenzieller Teil unseres Finanzteams und nutze SAP S/4HANA, um unsere Geschäftsvorgänge digital, zeitgerecht und transparent abzubilden. Mit Deiner tiefgehenden Erfahrung optimierst Du, gemeinsam mit uns, unsere Abläufe und hilfst un... Mehr Infos >>

Werde als zertifierter Bilanzbuchhalter/in (m/w/d) ein essenzieller Teil unseres Finanzteams und nutze SAP S/4HANA, um unsere Geschäftsvorgänge digital, zeitgerecht und transparent abzubilden. Mit Deiner tiefgehenden Erfahrung optimierst Du, gemeinsam mit uns, unsere Abläufe und hilfst un... Mehr Infos >>

Sie möchten die Finanz- und Rechnungswesen-Prozesse einer internationalen Unternehmensgruppe aktiv mitgestalten? Sie haben Erfahrung in der Erstellung von Abschlüssen und suchen eine verantwortungsvolle Position mit Entwicklungsmöglichkeiten? Dann sind Sie bei uns genau richtig! Mehr Infos >>

Sie möchten die Finanz- und Rechnungswesen-Prozesse einer internationalen Unternehmensgruppe aktiv mitgestalten? Sie haben Erfahrung in der Erstellung von Abschlüssen und suchen eine verantwortungsvolle Position mit Entwicklungsmöglichkeiten? Dann sind Sie bei uns genau richtig! Mehr Infos >>

Sie haben Interesse an finanzwirtschaftlichen Fragestellungen des ZDF im Allgemeinen sowie an Controllingfunktionen im Besonderen und zeichnen sich durch analytisches und kommunikatives Geschick aus? Sie haben Ihr Hochschulstudium mit Schwerpunkt Finanzen / Controlling erfolgreich abgeschlossen o... Mehr Infos >>

Sie haben Interesse an finanzwirtschaftlichen Fragestellungen des ZDF im Allgemeinen sowie an Controllingfunktionen im Besonderen und zeichnen sich durch analytisches und kommunikatives Geschick aus? Sie haben Ihr Hochschulstudium mit Schwerpunkt Finanzen / Controlling erfolgreich abgeschlossen o... Mehr Infos >>

Produktives Teamwork zahlt sich aus – das merken auch unsere Kunden, die überwiegend aus der Lebensmittelindustrie kommen. Für sie entwickeln und bauen wir komplexe Intralogistik-Lösungen und individuelle Einzelanlagen und Maschinen für Lagersysteme, Behälter- und Kartonfördertechnik, Rohrbahn- u... Mehr Infos >>

Produktives Teamwork zahlt sich aus – das merken auch unsere Kunden, die überwiegend aus der Lebensmittelindustrie kommen. Für sie entwickeln und bauen wir komplexe Intralogistik-Lösungen und individuelle Einzelanlagen und Maschinen für Lagersysteme, Behälter- und Kartonfördertechnik, Rohrbahn- u... Mehr Infos >>

Sie denken strategisch, arbeiten präzise und behalten auch bei komplexen Themen den Überblick? Dann sind Sie genau richtig bei uns – bauen Sie mit uns das Rückgrat unseres Maklerhauses aus und übernehmen Sie die Verantwortung für unsere Buchhaltung. Mehr Infos >>

Sie denken strategisch, arbeiten präzise und behalten auch bei komplexen Themen den Überblick? Dann sind Sie genau richtig bei uns – bauen Sie mit uns das Rückgrat unseres Maklerhauses aus und übernehmen Sie die Verantwortung für unsere Buchhaltung. Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

PlanET Biogastechnik GmbH plant, entwickelt und konstruiert Biogasanlagen für Landwirtschaft sowie Industrie im nationalen wie auch internationalen Markt. Auf unserem erfolgreichen Weg brauchen wir dich als Verstärkung. Bringe deine Ideen bei uns ein und verwirkliche dich bei uns. In unserem fami... Mehr Infos >>

PlanET Biogastechnik GmbH plant, entwickelt und konstruiert Biogasanlagen für Landwirtschaft sowie Industrie im nationalen wie auch internationalen Markt. Auf unserem erfolgreichen Weg brauchen wir dich als Verstärkung. Bringe deine Ideen bei uns ein und verwirkliche dich bei uns. In unserem fami... Mehr Infos >>

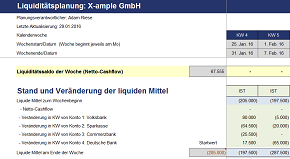

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> | RS-Anlagenverwaltung | ||

| RS-Liquiditätsplanung L | ||

| RS-Bilanzanalyse | ||

| RS-Plan | ||

| RS-BSC | ||

| RS-Darlehensverwaltung | ||

| RS-Investitionsrechner |

|

|

RS Rückstellungsrechner XL: |

|||

| Die optimale Unterstützung bei Ihren Jahresabschlussarbeiten | ||||

|

|

RS Einkaufs-Verwaltung: | |||

|

Erstellung und Verwaltung von Aufträgen und Bestellungen |

||||

|

|

RS Kosten-Leistungs-Rechnung: | |||

|

Ein modernes Fernstudium bietet viele Vorteile. Sie selbst bestimmen, wann und wo Sie lernen - umfassend betreut von einem Team kompetenter Fernlehrer. Wir stellen Ihnen einige interessante Fernkurse bzw. Studiengänge zum Bilanzbuchhalter detailliert vor >>

Ein modernes Fernstudium bietet viele Vorteile. Sie selbst bestimmen, wann und wo Sie lernen - umfassend betreut von einem Team kompetenter Fernlehrer. Wir stellen Ihnen einige interessante Fernkurse bzw. Studiengänge zum Bilanzbuchhalter detailliert vor >>

Gern erstellen wir Ihnen Ihr Excel- Tool nach Ihren Wünschen und Vorgaben. Bitte lassen Sie sich ein Angebot von uns erstellen.

Gern erstellen wir Ihnen Ihr Excel- Tool nach Ihren Wünschen und Vorgaben. Bitte lassen Sie sich ein Angebot von uns erstellen.