INDUS Holding AG

Bergisch Gladbach bei Köln

|

letzte Änderung S.P. am 13.12.2023 Autor(en): Stefan Parsch Bild: Bildagentur PantherMedia / Andriy Popov |

|

Herr Stefan Parsch

Stefan Parsch ist freier Journalist und Lektor. Er schreibt Fachartikel für die Portale von reimus.NET und Artikel über wissenschaftliche Themen für die Deutsche Presse-Agentur (dpa). Für den Verein Deutscher Ingenieure lektoriert er technische Richtlinien. Mehr als zwölf Jahre lang war er Pressesprecher der Technischen Hochschule Brandenburg. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Nur registrierte Benutzer können Kommentare posten!

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) ist eine der weltweit führenden Organisationen für anwendungsorientierte Forschung. 75 Institute entwickeln wegweisende Technologien für unsere Wirtschaft und Gesellschaft – genauer: 32 000 Menschen aus Technik, Wissenschaft, Verwaltung und... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) ist eine der weltweit führenden Organisationen für anwendungsorientierte Forschung. 75 Institute entwickeln wegweisende Technologien für unsere Wirtschaft und Gesellschaft – genauer: 32 000 Menschen aus Technik, Wissenschaft, Verwaltung und... Mehr Infos >>

Die WIRTGEN GROUP ist ein international führender Unternehmensverbund der Baumaschinenindustrie mit rund 9.000 Beschäftigten weltweit. Als starker Teil von John Deere und mit unseren spezialisierten Marken WIRTGEN, VÖGELE, HAMM, KLEEMANN, BENNINGHOVEN, CIBER sowie Werken in Deutschland, Brasilien... Mehr Infos >>

Die WIRTGEN GROUP ist ein international führender Unternehmensverbund der Baumaschinenindustrie mit rund 9.000 Beschäftigten weltweit. Als starker Teil von John Deere und mit unseren spezialisierten Marken WIRTGEN, VÖGELE, HAMM, KLEEMANN, BENNINGHOVEN, CIBER sowie Werken in Deutschland, Brasilien... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

NIEHOFF ist ein erfolgreiches deutsches, mittelständisches Unternehmen mit internationalen Strukturen und Tradition im Bereich des Sondermaschinenbaus. Mit eigenen Tochtergesellschaften und Niederlassungen in den USA, Brasilien, China, Indien, Tschechien, Schweden, Singapur, Japan, Spanien... Mehr Infos >>

NIEHOFF ist ein erfolgreiches deutsches, mittelständisches Unternehmen mit internationalen Strukturen und Tradition im Bereich des Sondermaschinenbaus. Mit eigenen Tochtergesellschaften und Niederlassungen in den USA, Brasilien, China, Indien, Tschechien, Schweden, Singapur, Japan, Spanien... Mehr Infos >>

Wir sind die Medizinischen Einrichtungen des Bezirks Oberpfalz. Rund 4.000 Expert:innen aus 60 Nationen arbeiten in unseren Kliniken, Pflegeheimen, Pflegeschulen oder unserem Bildungsinstitut. Wir sind spezialisiert auf die Fachgebiete Psychiatrie und Psychotherapie, Kinder- und Jugendpsychi... Mehr Infos >>

Wir sind die Medizinischen Einrichtungen des Bezirks Oberpfalz. Rund 4.000 Expert:innen aus 60 Nationen arbeiten in unseren Kliniken, Pflegeheimen, Pflegeschulen oder unserem Bildungsinstitut. Wir sind spezialisiert auf die Fachgebiete Psychiatrie und Psychotherapie, Kinder- und Jugendpsychi... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die IRS Holding ist die führende Plattform für Karosserie- und Lackdienstleistungen in Europa. Mit rund 170 Autowerkstätten begleiten wir unsere Kunden von Unfallreparatur über Smart Repair bis hin zu umfassenden automobilen Serviceleistungen. Gemeinsam mit unseren Länderorganisationen treiben wi... Mehr Infos >>

Die IRS Holding ist die führende Plattform für Karosserie- und Lackdienstleistungen in Europa. Mit rund 170 Autowerkstätten begleiten wir unsere Kunden von Unfallreparatur über Smart Repair bis hin zu umfassenden automobilen Serviceleistungen. Gemeinsam mit unseren Länderorganisationen treiben wi... Mehr Infos >>

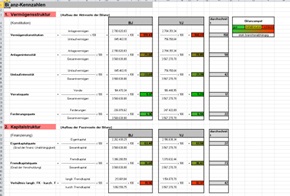

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> | RS-Anlagenverwaltung | ||

| RS-Liquiditätsplanung L | ||

| RS-Bilanzanalyse | ||

| RS-Plan | ||

| RS-BSC | ||

| RS-Darlehensverwaltung | ||

| RS-Investitionsrechner |

Gern erstellen wir Ihnen Ihr Excel- Tool nach Ihren Wünschen und Vorgaben. Bitte lassen Sie sich ein Angebot von uns erstellen.

Gern erstellen wir Ihnen Ihr Excel- Tool nach Ihren Wünschen und Vorgaben. Bitte lassen Sie sich ein Angebot von uns erstellen.