DZ PRIVATBANK S.A.

Frankfurt am Main

|

letzte Änderung R. am 21.07.2024 Autor(en): Redaktion RWP |

Foren Beiträge |

Nur registrierte Benutzer können Kommentare posten!

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Sie denken strategisch, arbeiten präzise und behalten auch bei komplexen Themen den Überblick? Dann sind Sie genau richtig bei uns – bauen Sie mit uns das Rückgrat unseres Maklerhauses aus und übernehmen Sie die Verantwortung für unsere Buchhaltung. Mehr Infos >>

Sie denken strategisch, arbeiten präzise und behalten auch bei komplexen Themen den Überblick? Dann sind Sie genau richtig bei uns – bauen Sie mit uns das Rückgrat unseres Maklerhauses aus und übernehmen Sie die Verantwortung für unsere Buchhaltung. Mehr Infos >>

NIEHOFF ist ein erfolgreiches deutsches, mittelständisches Unternehmen mit internationalen Strukturen und Tradition im Bereich des Sondermaschinenbaus. Mit eigenen Tochtergesellschaften und Niederlassungen in den USA, Brasilien, China, Indien, Tschechien, Schweden, Singapur, Japan, Spanien... Mehr Infos >>

NIEHOFF ist ein erfolgreiches deutsches, mittelständisches Unternehmen mit internationalen Strukturen und Tradition im Bereich des Sondermaschinenbaus. Mit eigenen Tochtergesellschaften und Niederlassungen in den USA, Brasilien, China, Indien, Tschechien, Schweden, Singapur, Japan, Spanien... Mehr Infos >>

Bei Helmholtz Munich entwickeln wir bahnbrechende Lösungen für eine gesündere Gesellschaft in einer sich schnell verändernden Welt. Wir glauben, dass vielfältige Perspektiven Innovationen vorantreiben. Durch starke Netzwerke beschleunigen wir den Transfer neuer Ideen aus dem Labor in die Praxis, ... Mehr Infos >>

Bei Helmholtz Munich entwickeln wir bahnbrechende Lösungen für eine gesündere Gesellschaft in einer sich schnell verändernden Welt. Wir glauben, dass vielfältige Perspektiven Innovationen vorantreiben. Durch starke Netzwerke beschleunigen wir den Transfer neuer Ideen aus dem Labor in die Praxis, ... Mehr Infos >>

Die IRS Holding ist die führende Plattform für Karosserie- und Lackdienstleistungen in Europa. Mit rund 170 Autowerkstätten begleiten wir unsere Kunden von Unfallreparatur über Smart Repair bis hin zu umfassenden automobilen Serviceleistungen. Gemeinsam mit unseren Länderorganisationen treiben wi... Mehr Infos >>

Die IRS Holding ist die führende Plattform für Karosserie- und Lackdienstleistungen in Europa. Mit rund 170 Autowerkstätten begleiten wir unsere Kunden von Unfallreparatur über Smart Repair bis hin zu umfassenden automobilen Serviceleistungen. Gemeinsam mit unseren Länderorganisationen treiben wi... Mehr Infos >>

Essendi steht für mehr als den reinen Hotelbetrieb – wir schaffen die Dynamik, die Hotels erfolgreich macht. Als europäischer Marktführer im Economy- und Midscale-Segment investieren und agieren wir mit einem klaren Ziel: jede unserer Immobilien in einen nachhaltigen, lebendigen und bedeutungsvol... Mehr Infos >>

Essendi steht für mehr als den reinen Hotelbetrieb – wir schaffen die Dynamik, die Hotels erfolgreich macht. Als europäischer Marktführer im Economy- und Midscale-Segment investieren und agieren wir mit einem klaren Ziel: jede unserer Immobilien in einen nachhaltigen, lebendigen und bedeutungsvol... Mehr Infos >>

Das Max-Planck-Institut für Biochemie (MPIB) in Martinsried bei München zählt zu den führenden internationalen Forschungseinrichtungen auf den Gebieten der Biochemie, Zell- und Strukturbiologie sowie der biomedizinischen Forschung und ist mit rund 28 wissenschaftlichen Abteilungen und For... Mehr Infos >>

Das Max-Planck-Institut für Biochemie (MPIB) in Martinsried bei München zählt zu den führenden internationalen Forschungseinrichtungen auf den Gebieten der Biochemie, Zell- und Strukturbiologie sowie der biomedizinischen Forschung und ist mit rund 28 wissenschaftlichen Abteilungen und For... Mehr Infos >>

Wir sind ein kleines, aber wachsendes Familienunternehmen aus Neckartailfingen und realisieren Reinräume sowie innovative Prozessumgebungen für spannende Branchen wie Lebensmittel, Pharma, Medizintechnik, Mikrotechnik, Kosmetik und viele mehr. Das Besondere: Mit unseren Anlagen ents... Mehr Infos >>

Wir sind ein kleines, aber wachsendes Familienunternehmen aus Neckartailfingen und realisieren Reinräume sowie innovative Prozessumgebungen für spannende Branchen wie Lebensmittel, Pharma, Medizintechnik, Mikrotechnik, Kosmetik und viele mehr. Das Besondere: Mit unseren Anlagen ents... Mehr Infos >>

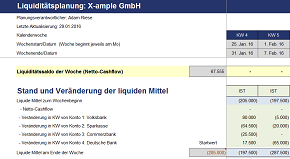

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> | RS-Anlagenverwaltung | ||

| RS-Liquiditätsplanung L | ||

| RS-Bilanzanalyse | ||

| RS-Plan | ||

| RS-BSC | ||

| RS-Darlehensverwaltung | ||

| RS-Investitionsrechner |