DZ PRIVATBANK S.A.

Frankfurt am Main

Beispiel: Ein Unternehmer lädt Geschäftspartner zum Essen ein. Die Kosten für die Mahlzeit kann er zu 70 Prozent steuerlich absetzen. Die vom Restaurant ausgewiesene Umsatzsteuer kann er hingegen in voller Höhe von seiner Vorsteuer abziehen. Das hat der Bundesfinanzhof (BFH) entschieden(BFH Urteil vom 10. Februar 2005 V R 76/03).

Beispiel: Ein Unternehmen lädt Geschäftspartner zu einem Meeting ein. Man spricht bei Kaffee und Gebäck. Ein Akt der Höflichkeit, dessen Kosten der Gastgeber in voller Höhe als Betriebsausgabe steuerlich absetzen kann. Zum Abschluss stößt man mit einem Glas Sekt an. Ebenfalls ein Akt der Höflichkeit - und selbstverständlich voll absetzbar. Selbst teuren Champagner erkennt das Finanzamt als Aufmerksamkeit an. Serviert der Gastgeber allerdings Würstchen, so fallen diese unter Bewirtungskosten.

Beispiel: Ein Winzer lädt zu einer Weinverkostung ein. Natürlich kann er den Wein als Werbeaufwand vollständig steuerlich absetzen. Das gilt auch für das Stück Brot zum Wein, das als Aufmerksamkeit voll steuerlich absetzbar ist. Bietet der Winzer seinen Gästen jedoch eine kleine Mahlzeit an, handelt es sich dabei um Bewirtungskosten.

Achtung! Sobald ein Teilnehmer der Bewirtung kein Mitarbeiter des eigenen Unternehmens ist, liegt kein betrieblicher Anlass mehr vor. Selbst wenn alle übrigen Teilnehmer Mitarbeiter waren.

(Stand: 2022)

|

Quelle: Hans-Ulrich Lamm: T@x 2007, Buhl, Jost-Steuerberater.de, Handwerkskammer Hamburg, Verlag Dashöfer letzte Änderung W.V.R. am 05.03.2025 Autor(en): Wolff von Rechenberg, Alexander Wildt Bild: panthermedia.net / pressmaster |

|

Herr Wolff von Rechenberg

Wolff von Rechenberg ist Wirtschaftsjournalist und versorgt seit 2012 die Fachportale der reimus.NET mit News und Fachartikeln. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

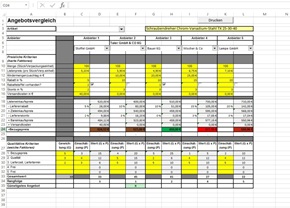

Excel-Tools |

Nur registrierte Benutzer können Kommentare posten!

Das Max-Planck-Institut für Biochemie (MPIB) in Martinsried bei München zählt zu den führenden internationalen Forschungseinrichtungen auf den Gebieten der Biochemie, Zell- und Strukturbiologie sowie der biomedizinischen Forschung und ist mit rund 28 wissenschaftlichen Abteilungen und For... Mehr Infos >>

Das Max-Planck-Institut für Biochemie (MPIB) in Martinsried bei München zählt zu den führenden internationalen Forschungseinrichtungen auf den Gebieten der Biochemie, Zell- und Strukturbiologie sowie der biomedizinischen Forschung und ist mit rund 28 wissenschaftlichen Abteilungen und For... Mehr Infos >>

Die IRS Holding ist die führende Plattform für Karosserie- und Lackdienstleistungen in Europa. Mit rund 170 Autowerkstätten begleiten wir unsere Kunden von Unfallreparatur über Smart Repair bis hin zu umfassenden automobilen Serviceleistungen. Gemeinsam mit unseren Länderorganisationen treiben wi... Mehr Infos >>

Die IRS Holding ist die führende Plattform für Karosserie- und Lackdienstleistungen in Europa. Mit rund 170 Autowerkstätten begleiten wir unsere Kunden von Unfallreparatur über Smart Repair bis hin zu umfassenden automobilen Serviceleistungen. Gemeinsam mit unseren Länderorganisationen treiben wi... Mehr Infos >>

Wir sind ein kleines, aber wachsendes Familienunternehmen aus Neckartailfingen und realisieren Reinräume sowie innovative Prozessumgebungen für spannende Branchen wie Lebensmittel, Pharma, Medizintechnik, Mikrotechnik, Kosmetik und viele mehr. Das Besondere: Mit unseren Anlagen ents... Mehr Infos >>

Wir sind ein kleines, aber wachsendes Familienunternehmen aus Neckartailfingen und realisieren Reinräume sowie innovative Prozessumgebungen für spannende Branchen wie Lebensmittel, Pharma, Medizintechnik, Mikrotechnik, Kosmetik und viele mehr. Das Besondere: Mit unseren Anlagen ents... Mehr Infos >>

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

Sie haben Interesse an finanzwirtschaftlichen Fragestellungen des ZDF im Allgemeinen sowie an Controllingfunktionen im Besonderen und zeichnen sich durch analytisches und kommunikatives Geschick aus? Sie haben Ihr Hochschulstudium mit Schwerpunkt Finanzen / Controlling erfolgreich abgeschlossen o... Mehr Infos >>

Sie haben Interesse an finanzwirtschaftlichen Fragestellungen des ZDF im Allgemeinen sowie an Controllingfunktionen im Besonderen und zeichnen sich durch analytisches und kommunikatives Geschick aus? Sie haben Ihr Hochschulstudium mit Schwerpunkt Finanzen / Controlling erfolgreich abgeschlossen o... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Sie denken strategisch, arbeiten präzise und behalten auch bei komplexen Themen den Überblick? Dann sind Sie genau richtig bei uns – bauen Sie mit uns das Rückgrat unseres Maklerhauses aus und übernehmen Sie die Verantwortung für unsere Buchhaltung. Mehr Infos >>

Sie denken strategisch, arbeiten präzise und behalten auch bei komplexen Themen den Überblick? Dann sind Sie genau richtig bei uns – bauen Sie mit uns das Rückgrat unseres Maklerhauses aus und übernehmen Sie die Verantwortung für unsere Buchhaltung. Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

monatliche Deckungsbeitragsrechnung mit Excel

monatliche Deckungsbeitragsrechnung mit Excel

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> | RS-Anlagenverwaltung | ||

| RS-Liquiditätsplanung L | ||

| RS-Bilanzanalyse | ||

| RS-Plan | ||

| RS-BSC | ||

| RS-Darlehensverwaltung | ||

| RS-Investitionsrechner |

|

|

RS Rückstellungsrechner XL: |

|||

| Die optimale Unterstützung bei Ihren Jahresabschlussarbeiten | ||||

|

|

RS Einkaufs-Verwaltung: | |||

|

Erstellung und Verwaltung von Aufträgen und Bestellungen |

||||

|

|

RS Kosten-Leistungs-Rechnung: | |||

|

RS-Plan - Unternehmens- planung leicht gemacht:

RS-Plan - Unternehmens- planung leicht gemacht:

25.11.2014 22:11:13 - Gast

[ Zitieren | Name ]