- News

- Forum

- Fachinfo

- Grundlagen

- Anlagevermoegen

- Umlaufvermoegen

- Eigenkapital

- Rueckstellungen

- Verbindlichkeiten

- RAP und SoPo

- Jahresabschluss

- IAS/ IFRS/ US-GAAP

- Konsolidierung

- Steuern

- Umsatzsteuer

- Firmenwagen / Fahrtenbuch

- Betriebspruefung

- Interne Revision

- ERP-Software

- Gesetze

- Arbeitsmarkt

- Artikel-Serien

- Stichwortverzeichnis

- Marktplatz

- Karriere / Stellenmarkt

- Excel-Vorlagen

- Glossar

Steuerregeln für Reisekosten

Beträge auf dem Stand: 2024

Wolff von RechenbergPendlerpauschale nur für Fahrten zur ersten Tätigkeitsstätte: Bei Pendlerpauschale, Verpflegungs- und Reisekosten stehen seit 2014 einige Änderungen ins Haus. Ein neues Reisekostenrecht soll die steuerlichen Regeln für Reisekosten einfacher und rechtssicherer machen. Außerdem entlastet es viele Steuerzahler.

Erste Tätigkeitsstätte ersetzt regelmäßige Arbeitsstätte

Das geltende Reisekostenrecht haben vor allem Gerichte durch ihre Urteile geprägt. Das ändert sich 2014. Ein neues Reisekostenrecht soll viele offene Fragen klären. Das neue Reisekostenrecht fasst die Pendlerpauschale neu und eindeutiger. Der Begriff der "ersten Tätigkeitsstätte" ersetzt ab 2014 die Formulierung "regelmäßige Arbeitsstätte".

Pendlerpauschale nur für Fahrten zur ersten Tätigkeitsstätte

Dahinter steckt mehr als Wortklauberei. Jeder Arbeitnehmer kann nur eine erste Tätigkeitsstätte haben.

Wichtig: Nur für die Fahrten zu dieser ersten Tätigkeitsstätte gilt die Entfernungspauschale (Pendlerpauschale) gemäß § 9 Abs. 4 EStG. Für jede andere Fahrt stehen dem Arbeitnehmer Reisekosten oder die Erstattung der tatsächlichen Fahrtkosten zu.

Arbeitgeber bestimmt Tätigkeitsstätte

An welchem Ort sich die erste Tätigkeitsstätte befindet, entscheidet der Arbeitgeber. Dies gilt vor allem dann, wenn mehrere Orte in Frage kommen. Der Gesetzgeber schreibt vor, dass es sich um eine "ortsfeste betriebliche Einrichtung" handeln muss, "die von der Wohnung getrennt sein muss" (). Diese ortsfeste Einrichtung kann sich auch in einem verbundenen Unternehmen befinden. In bestimmten Fällen kann der Arbeitnehmer auch in einem fremden Unternehmen seine erste Tätigkeitsstätte aufsuchen. Das gilt zum Beispiel für den Einsatz von Leiharbeitern.

Achtung! Der Arbeitgeber besitzt zwar das Entscheidungsrecht über die erste Tätigkeitsstätte eines Arbeitnehmers. Wenn die Tätigkeitsstätte aber von der im Personalbogen oder auf dem Arbeitsvertrag genannten Adresse abweicht, muss der Arbeitgeber den Arbeitnehmer schriftlich darauf hinweisen.

Die erste Tätigkeitsstätte kann auch eine Bildungseinrichtung sein, wenn der Arbeitgeber einem Mitarbeiter eine langfristige Fortbildung oder ein Studium ermöglicht. Legt der Arbeitgeber keine erste Tätigkeitsstätte fest, dann gelten gesetzliche Bestimmungen. Ab 2014 gehen die Finanzämter von einer festen Zuordnung aus, wenn der Arbeitnehmer einen bestimmten Arbeitsort

- üblicherweise arbeitstäglich,

- mindestens an zwei Arbeitstagen in der Woche oder

- in 30 Prozent seiner Arbeitszeit aufsucht beziehungsweise aufsuchen soll.

Geht der Arbeitnehmer seiner Arbeit an mehreren ortsfesten betrieblichen Einrichtungen eines Werks- oder Betriebsgeländes nach, handelt es sich um eine einzelne Tätigkeitsstätte. Gehören die Gebäude verschiedenen Arbeitgebern oder Kunden, handelt es sich um mehrere Tätigkeitsstätten.

An der Tätigkeitsstätte muss der Arbeitnehmer tatsächlich erscheinen

Mit einem ergänzten Schreiben zum Reisekostenrecht vom 24. Oktober 2014 hat das Bundesfinanzministerium festgelegt, dass eine ortsfeste betriebliche Einrichtung auch aus einem Baucontainer bestehen kann. Vorausgesetzt, er enthält ein Baubüro, Aufenthaltsräume oder Toiletten. Der Baucontainer muss nur fest mit dem Erdreich verbunden sein. Befinden sich auf einem Betriebs- oder Werksgelände mehrere dieser Baucontainer handelt es sich nicht um mehrere sondern nur um eine einzige Tätigkeitsstätte.An der ersten Tätigkeitsstätte muss der Arbeitnehmer auch tatsächlich erscheinen. Die Abgabe von Krankheits- und Urlaubsmeldungen durch Dritte reichen nicht für die Zuordnung. Außerdem muss der Arbeitnehmer an der ersten Tätigkeitsstätte seiner eigentlichen Tätigkeit nachgehen. Ein LKW-Fahrer, der regelmäßig zum Be- und Entladen oder zum Abgeben von Auftragsbestätigungen oder Stundenzetteln die Spedition ansteuert, begründet dort keine erste Tätigkeitsstätte. Seine eigentliche Tätigkeit bleibt eine Reisetätigkeit.

Erste Tätigkeitsstätte auch im Ausland

Die erste Tätigkeitststätte kann sich auch im Ausland befinden. Dafür gelten folgende Kriterien:- Der Arbeitnehmer wurde zu einem verbundenen Unternehmen entsandt.

- Das aufnehmende Unternehmen hat den Arbeitnehmer in einem eigenständigen Arbeitsvertrag einer ortsfesten betrieblichen Einrichtung zugeordnet.

Dabei spielt es keine Rolle, ob der Arbeitnehmer dauerhaft im Ausland eingesetzt ist oder nur wiederholt befristet. Das BMF bezeichnet im Schreiben vom 24. Oktober 2014 die bisherige Rechtsprechung des Bundesfinanzhofs (BFH) ausdrücklich als überholt. Das oberste Steuergericht hatte eine regelmäßige Arbeitsstätte noch ausgeschlossen, wenn der Arbeitnehmer wiederholt befristet im Ausland eingesetzt wird (Az.: )

Befristet eingesetzte Mitarbeiter arbeiten auswärts

Damit einem Arbeitnehmer eine erste Tätigkeitsstätte bei einem Kunden des Arbeitgebers zugeordnet werden kann, muss er an diesem Ort entweder unbefristet oder für die Dauer des Arbeitsverhältnisses oder länger als 48 Monate am Stück tätig sein. Die Industrie- und Handelskammer Würzburg erklärt: "Ist ein Arbeitnehmer nur befristet einer Tätigkeitsstätte zugeordnet, dann gilt dies bis zu einer Dauer von 48 Monaten als Auswärtstätigkeit."

- Ohne erste Tätigkeitsstätte können Arbeitnehmer Fahrtkosten in Höhe von 30 Cent für jeden gefahrenen Kilometer berechnen.

- Sie können für die ersten drei Monate der Auswärtstätigkeit Verpflegungspauschbeträge geltend machen.

- Sie können Unterkunftskosten geltend machen.

- Außerdem können auswärts tätige Mitarbeiter alle Nebenkosten (Taxi, Bahn, Bus etc.) absetzen.

Wenn der Arbeitgeber diese Kosten nicht übernimmt, kann der Arbeitnehmer sie in der Einkommensteuererklärung als Werbungskosten absetzen. Geht der Berufstätige länger als 48 Monate einer Auswärtstätigkeit nach, wird die Erstattung von Unterbringungskosten auf 1.000 Euro im Monat gedeckelt, entsprechend den Regeln für die doppelte Haushaltsführung.

Doppelte Haushaltsführung: Jeden Monat bis 1.000 Euro steuerlich absetzbar

Viele Berufstätige führen ein Leben als Wochenendpendler. Steuerrechtlich liegt dabei eine doppelte Haushaltsführung vor. Betroffene unterstützt der Staat mit einem Zuschuss. Mit doppelter Haushaltsführung kann ein Steuerzahler Unterbringungskosten bis zur Höhe von 1.000 Euro im Monat steuerlich absetzen, etwa für die Zweitwohnung am Arbeitsort.

- Bei Verheirateten geht das Finanzamt davon aus, dass der Lebensmittelpunkt dort liegt, wo die Familie wohnt.

- Bei Alleinstehenden gilt als Lebensmittelpunkt der Ort, an dem sich das soziale Leben abspielt (Wohnort von Eltern, Freunde oder Partner, Sitz des Sportvereins etc.).

Das rät: "Das Finanzamt akzeptiert die Hauptwohnung ohne weiteres als Lebensmittelpunkt, wenn Sie durchschnittlich mindestens zweimal im Monat nach Hause fahren, also mindestens 24 Fahrten im Jahr in der Steuererklärung geltend machen."

Führt der Steuerzahler einen doppelten Haushalt, dann kann er dafür eine Entfernungspauschale für eine Familienheimfahrt in der Woche in Anspruch nehmen. Erkennt das Finanzamt die doppelte Haushaltsführung nicht an, dann gelten Heimfahrten als Reisen zwischen der Hauptwohnung und der ersten Tätigkeitsstätte. Solche Fahrten sind in beliebiger Anzahl mit der Pendlerpauschale steuerlich absetzbar.

Achtung! Für Fahrten mit einem Firmenwagen können grundsätzlich keine Familienheimfahrten steuerlich geltend machen.

Verpflegungsmehraufwand: 14 Euro schon ab acht Stunden

Während einer Auswärtstätigkeit – also beispielsweise auf einer Dienstreise – steht jedem Berufstätigen eine Pauschale für Verpflegungsmehraufwand zu. Diese Pauschale erstatten Arbeitgeber ihren Mitarbeitern steuerfrei. Selbstständige können diese Pauschale von der Steuer absetzen. Wie hoch die Pauschale ausfällt, hängt davon ab, wie lange eine Auswärtstätigkeit dauert.

Bisher kannte das Reisekostenrecht drei Stufen nach der Dauer der Abwesenheit von der Tätigkeitsstätte oder der Wohnung: Die Beträge galten für Abwesenheitsdauern ab 8 Stunden, ab 14 Stunden und ab 24 Stunden. Das neue Reisekostenrecht sieht ab acht Stunden Abwesenheit schon eine Verpflegungspauschale in Höhe von 14 Euro vor. Für ganztägige Reisen gilt eine Verpflegungspauschale von aktuell 28 Euro. Die mittlere Stufe ist entfallen.

Abwesenheit nach Kalendertagen

Grundsätzlich gilt: Abwesenheitszeiten müssen je nach Kalendertag berechnet werden. Reist der Mitarbeiter B. am Tag X um 17 Uhr ab und kehrt am Tag darauf um 18 Uhr wieder zurück, dann kann er dafür nicht 28 Euro für mehr als 24 Stunden Abwesenheit berechnen, sondern 14 Euro für mehr als 8 Stunden Abwesenheit am zweiten Tag. Eigentlich! Denn der Gesetzgeber hat zwei Ausnahmen von der Regel formuliert. Eine davon kann B. nützen:- Für den An- und Abreisetag einer Dienstreise mit Übernachtung kann der Arbeitgeber jeweils eine Verpflegungspauschale von 14 Euro steuerfrei ersetzen - ohne Prüfung. Mitarbeiter B. kann also zweimal 14 Euro abrechnen - wenn sein Arbeitgeber damit einverstanden ist.

- Arbeitet ein Arbeitnehmer über Nacht - ohne Übernachtung - dann gelten die Abwesenheitszeiten zusammenhängend und sind für den Tag abzurechnen, auf den der größte Teil der Abwesenheit entfällt.

Beispiel: Der Kurierfahrer K. ist typischerweise von 20.00 Uhr bis 5.30 Uhr des Folgetags beruflich unterwegs. In dieser Zeit legt er regelmäßig auch eine Lenkpause von 45 Minuten ein. Seine Wohnung verlässt K. um 19.30 Uhr und kehrt um 6.00 Uhr dorthin zurück. Eine erste Tätigkeitsstätte liegt nicht vor. K. ist im Rahmen seiner beruflichen Auswärtstätigkeit (Fahrtätigkeit) über Nacht von seiner Wohnung abwesend. Bei der Lenkpause handelt es sich nicht um eine Übernachtung. Die Abwesenheitszeiten über Nacht können somit zusammengerechnet werden. Sie werden für den zweiten Kalendertag berücksichtigt, an dem K. den überwiegenden Teil der Zeit abwesend ist. K. erfüllt die Voraussetzungen der Verpflegungspauschale für eine eintägige Auswärtstätigkeit (28 Euro). (Aus: BMF-Schreiben vom 24. Okt. 2014)Unternimmt ein Mitarbeiter mehrere Dienstfahrten an einem Tag, so gelten die Dauern dieser Fahrten summiert als Abwesenheit. Ist der Arbeitnehmer an einem Tag länger als 8 Stunden unterwegs, dann hat er Anspruch auf eine Verpflegungspauschale.

Verpflegungspauschale im Ausland

Auf Auslandsreisen errechnen sich die Beträge für die Verpflegungspauschale nach sogenannten Auslandstagegeldern. Das Bundesministerium der Finanzen (BMF) legt gemeinsam mit den obersten Finanzbehörden der Länder die Verpflegungsmehraufwendungen bei Auslandsreisen immer wieder neu fest. Nach diesen Pauschalen berechnen sich die steuerlich absetzbaren Verpflegungsmehraufwendungen auf Auslandsreisen. Auch bei Auslandsreisen ersetzt das neue Reisekostenrecht die bisher geltenden drei Stufen durch zwei. Ab 2014 gibt es- ab 8 Stunden Abwesenheit,

- für ganztägige Reisen.

Die Beträge aktualisiert das Bundesmninisterium der Finanzen durch jährliche BMF-Schreiben. Die Verpflegungspauschalen für An- und Abreise müssen Unternehmen folgendermaßen berechnen:

- Anreise: Es gilt die Verpflegungspauschale für das Land, in dem sich der Arbeitnehmer bis 24 Uhr aufgehalten hat, ohne dort tätig geworden zu sein.

- Abreise: Es gilt die Verpflegungspauschale für das Land, in dem der Arbeitnehmer zuletzt tätig geworden ist.

Beispiel: Arbeitnehmer A reist am Montag um 20 Uhr von Berlin nach Brüssel, wo er um 2 Uhr ankommt. Am Dienstag arbeitet er in Brüssel. Am Mittwoch reist er nach Amsterdam, wo er bis Donnerstag, 13 Uhr, arbeitet. Am Donnerstag um 22.30 Uhr ist er zurück in Berlin. Es ergeben sich folgende Verpflegungspauschalen:

- Montag: Inländische Pauschale, da A. sich um 24 Uhr noch in Deutschland befand.

- Dienstag: Pauschale für Belgien.

- Mittwoch: Pauschale für Niederlande, weil A. dort vor 24 Uhr eintraf.

- Donnerstag: Pauschale für Niederlande, weil Amsterdam der Ort ist, an dem A. zuletzt gearbeitet hat. (Quelle: BMF-Schreiben v. 24.10.2014)

Mahlzeit: Auf Reisen an das Frühstück denken

Zahlt ein Unternehmen einem Arbeitnehmer auf Reisen neben der Verpflegungspauschale auch die Mahlzeiten unterwegs, dann muss es für ein Frühstück 20 Prozent der Verpflegungspauschale für einen vollen Tag (24 Stunden) abziehen - beziehungsweise für ein Mittag- oder Abendessen je 40 Prozent. Sonst entsteht ein lohnsteuerpflichtiger geldwerter Vorteil. Als vom Arbeitgeber bezahlt gelten auch Bordmahlzeiten in Flugzeugen, in Zügen oder auf Schiffen, wenn sie im Fahrpreis inbegriffen sind. Das gilt auch für Auslandsreisen. Diese Regel greift beispielsweise dann, wenn das Frühstück im Preis der Hotelübernachtung inbegriffen war.Beispiel A: Arbeitnehmer A reist im Auftrag seines Arbeitgebers zu einer Tagung. Das Frühstück war im Preis inbegriffen. Außerdem war ein Mittagessen für alle Tagungsteilnehmer Bestandteil des Programms. In diesem Fall wären bei der Berechnung der Reisekosten folgende Schritte zu bedenken:

- Am Anreisetag steht A eine Verpflegungspauschale von 14 Euro vor. Dies gilt auch dann, wenn A am Anreisetag weniger als 8 Stunden unterwegs war.

- Am Tagungstag reist er nachmittags ab. Also steht ihm eine weitere Verpflegungspauschale von 14 Euro zu. Davon abziehen muss das Unternehmen 20 % für ein Frühstück (5,60 Euro) und 40 % für ein Mittagessen (11,20 Euro). Denn beides hat der Arbeitgeber bezahlt.

Ergebnis A: A erhält eine Verpflegungspauschale von 14 Euro. Die Kürzungen für die Mahlzeiten am Abreisetag übersteigen die Verpflegungspauschale für A. Er erhält dennoch die Verpflegungspauschale für den Anreisetag in voller Höhe. Gemäß § 9 Abs. 4a Einkommensteuergesetz (EStG) dürfen die Kürzungen nicht die Pauschale übersteigen.

Beispiel B: Arbeitnehmer B reist zu einer anderen Tagung. Da das Frühstück nicht im Übernachtungspreis enthalten ist, zahlt B den Betrag selbst. Nach dem Frühstück fährt er zur Tagungsstätte. Auch bei dieser Tagung ist das Mittagessen Bestandteil des Programms. Es gilt daher als vom Arbeitgeber bezahlt. Hier sähe die Berechnung folgendermaßen aus.

- Am Anreisetag steht B eine Verpflegungspauschale von 14 Euro zu. Unabhängig davon, wie lange er unterwegs war.

- Am Tagungstag, der auch Abreisetag ist, steht B ebenfalls eine Pauschale von 14 Euro zu. Ein Frühstück ist davon nicht abzuziehen, schließlich hat B sein Frühstück selbst bezahlt. Allerdings muss der Buchhalter 40 % (11,20 Euro) von Bs Verpflegungspauschale für das Mittagessen abziehen.

ErgebnisB: Arbeitnehmer B erhält eine Verpflegungspauschale von 16,80 Euro.

|

Quelle: BMF, LVH, IHK Würzburg, Steuerrat24.de, Spesen-Ratgeber.de,Handwerksblatt.de letzte Änderung W.V.R. am 28.05.2024 Autor(en): Wolff von Rechenberg Bild: PantherMedia / tom sch |

|

Herr Wolff von Rechenberg

Wolff von Rechenberg ist Wirtschaftsjournalist und versorgt seit 2012 die Fachportale der reimus.NET mit News und Fachartikeln. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Literaturhinweise |

Webtipps |

Excel-Tools |

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den kostenfreien und unverbindlichen Newsletter von Rechnungswesen-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten und Urteile aus dem Rechnungswesen und Steuern. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern. Beispiel-Newsletter >>Jetzt Newsletter gratis erhalten

Premium-Stellenanzeigen

a.i.m. all in metal GmbH

Markgröningen

DKMS Group gemeinnützige GmbH

Köln

TotalEnergies Charging Solutions Deutschland GmbH

Berlin oder München

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

- Die meistgelesenen Fachbeiträge

- Die neuesten Fachbeiträge

- Premium-Artikel

- Wissenstests

- Fachinfo-Kategorien

- Grundlagen

- Anlagevermoegen

- Umlaufvermoegen

- Eigenkapital

- Rueckstellungen

- Verbindlichkeiten

- RAP und SoPo

- Jahresabschluss

- IAS/ IFRS/ US-GAAP

- Konsolidierung

- Steuern

- Umsatzsteuer

- Firmenwagen / Fahrtenbuch

- Betriebspruefung

- Interne Revision

- ERP-Software

- Gesetze

- Arbeitsmarkt

- Artikel-Serien

- Stichwortverzeichnis

- Humor

Rechnungswesen- Newsletter

Buchführung, Bilanzierung und Rechnungswesen bilden den Schwerpunkt der News und Fachbeiträge im Newsletter. Daneben werden ERP- bzw. Buchführungssoftware, Rechnungswesen- Seminare und Tagungen für Buchhalter bzw. Bilanzbuchhalter, Stellenangebote und Literaturtipps vorgestellt.Werden Sie jetzt monatlich über neue Fachbeiträge, Excel-Tools und aktuelle Urteile informiert! zur Newsletter-Anmeldung >>

Über 2.000 Artikel und Vorlagen

Werden Sie Mitglied in einer großen Buchhalter-Community (fast 12.000 Mitglieder!) und erhalten Zugriff auf viele Inhalte und diskutieren ihre Fragen im Forum für Rechnungswesen und Buchhaltung.

Sehen Sie hier die neuesten Fachbeiträge >>

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele aktuell offene Stellen im Rechnungswesen.Zu den Stellenanzeigen >>

Sie suchen einen Buchhalter oder Bilanzbuchhalter? Mit einer Stellenanzeige auf Rechnungswesen-Portal.de erreichen Sie viele Fachkräfte. weitere Informationen >>

Fachbegriffe von A bis Z

Testen Sie ihr Wissen mit unseren Aufgaben und Lösungen im Bereich Buchführung und Bilanzierung >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum für Buchhaltung, Rechnungswesen und Steuern und und diskutieren ihre Fragen.

Riesen- Ressource

Auf Rechnungswesen-Portal.de sind bereits über 700 Fachbeiträge veröffentlicht und ständig kommen neue dazu.Zu den neuesten Fachbeiträgen >>

Zu den derzeit meistgelesenen Fachbeiträgen >>

Zu den Premium-Beiträgen >>

Sie möchten auch einen Fachbeitrag hier veröffentlichen? Dann erhalten Sie hier weitere Informationen >>

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Buchhalter, u.a. auch Kurse zum Bilanzbuchhalter zusammengestellt.

Premium-Mitgliedschaft

Erhalten Sie Zugriff auf Premium-Inhalte von Controlling-Portal.de und Rechnungswesen-Portal.de. Aktuelle und ständig erweiterte Fachbeiträge. Verschaffen Sie sich hier einen Überblick über unsere Premium-Inhalte.Mitgliedschaft wahlweise für nur 119,- EUR inkl. MwSt. im Jahr oder 12,- EUR im Monat! Studenten und Auszubildende 39,- EUR für zwei Jahre! Kein Abonnement! Weitere Informationen >>

Wie zufrieden sind Sie mit uns?

Über Ihre Meinung und auch ihre Anregungen für Veränderungen oder Erweiterungen würden wir uns sehr freuen. Nur 10 kurze Fragen, die schnell beantwortet sind. Vielen Dank im Voraus für Ihre Mithilfe! zur Umfrage >>Fachbeitrag veröffentlichen?

Sie sind Autor von Fachbeiträgen mit Controlling-bzw. Rechnungswesen-Thema? Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >>Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Rechnungswesen-Portal.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Anzeige

Reisekosten leicht abgerechnet

Einfach zu bedienendes, anwenderfreundliches Excel-Tool zur rechtskonformen Abrechnung von Reisekosten für ein- oder mehrtägige betrieblich und beruflich veranlasste In- und Auslandsreisen. Das Excel-Tool kommt vollständig ohne Makros aus und berücksichtigt alle derzeit geltenden gesetzlichen und steuerlichen Richtlinien. Preis 59,50 EUR .... Mehr Informationen hier >>

Einfach zu bedienendes, anwenderfreundliches Excel-Tool zur rechtskonformen Abrechnung von Reisekosten für ein- oder mehrtägige betrieblich und beruflich veranlasste In- und Auslandsreisen. Das Excel-Tool kommt vollständig ohne Makros aus und berücksichtigt alle derzeit geltenden gesetzlichen und steuerlichen Richtlinien. Preis 59,50 EUR .... Mehr Informationen hier >> Anzeige

Stellenanzeigen

Head of Accounting (m/w/d) Die enventa Group, eine Einheit von starken Software-Unternehmen, unterstützt mit über 220 Expertinnen und Experten mittelständische Unternehmen und Konzerne dabei, aus ihren wertvollen Daten Mehrwerte zu generieren. Gemeinsam haben wir ein breites Portfolio von B2B-Softwarelösungen rund um ERP, ... Mehr Infos >>

Die enventa Group, eine Einheit von starken Software-Unternehmen, unterstützt mit über 220 Expertinnen und Experten mittelständische Unternehmen und Konzerne dabei, aus ihren wertvollen Daten Mehrwerte zu generieren. Gemeinsam haben wir ein breites Portfolio von B2B-Softwarelösungen rund um ERP, ... Mehr Infos >>

Buchhalter mit Abschluss- und Projektverantwortung (w/m/d)

Mit über 15.000 Mitarbeitenden ist Bechtle eines der erfolgreichsten IT-Unternehmen und Marktführer in unserer Branche. Die Kombination aus Direktvertrieb von IT-Produkten mit umfassenden Systemhausdienstleistungen macht uns zum zukunftsstarken IT-Partner für Mittelstand, Konzerne und öffentliche... Mehr Infos >>

Mit über 15.000 Mitarbeitenden ist Bechtle eines der erfolgreichsten IT-Unternehmen und Marktführer in unserer Branche. Die Kombination aus Direktvertrieb von IT-Produkten mit umfassenden Systemhausdienstleistungen macht uns zum zukunftsstarken IT-Partner für Mittelstand, Konzerne und öffentliche... Mehr Infos >>

Kreditorenbuchhalter:in (m/w/d)

Wir sind das führende Netzwerk von Stadtwerken in Europa. Wir stehen für Unabhängigkeit und neue Wege. Im Wettbewerb bieten wir unseren Partnern Kompetenz in Erzeugung, Handel und Vertrieb. Wir bündeln Aktivitäten und gestalten Energiemärkte. So unterstützen wir Stadtwerke darin, eigens... Mehr Infos >>

Wir sind das führende Netzwerk von Stadtwerken in Europa. Wir stehen für Unabhängigkeit und neue Wege. Im Wettbewerb bieten wir unseren Partnern Kompetenz in Erzeugung, Handel und Vertrieb. Wir bündeln Aktivitäten und gestalten Energiemärkte. So unterstützen wir Stadtwerke darin, eigens... Mehr Infos >>

Leiter* Finanzbuchhaltung / Head* of Accounting & Finance

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

Referent (m/w/d) Konzernrechnungswesen

Wir machen Erneuerbare aus Überzeugung: ABO Energy plant und errichtet weltweit Wind- und Solarparks sowie Batterie- und Wasserstoffprojekte. Seit fast 30 Jahren bieten die hausinternen Fachabteilungen von ABO Energy alles aus einer Hand: von der Standortbegutachtung, Planung, Genehmigung und Fin... Mehr Infos >>

Wir machen Erneuerbare aus Überzeugung: ABO Energy plant und errichtet weltweit Wind- und Solarparks sowie Batterie- und Wasserstoffprojekte. Seit fast 30 Jahren bieten die hausinternen Fachabteilungen von ABO Energy alles aus einer Hand: von der Standortbegutachtung, Planung, Genehmigung und Fin... Mehr Infos >>

Mitarbeiter (m/w/d) Backoffice / Finanzen Ladeinfrastruktur

Engagieren Sie sich bei TotalEnergies, einem der führenden Multienergieunternehmen in Deutschland, für den Unternehmensbereich Charging Solutions an unserem Standort in Berlin oder München als Mitarbeiter (m/w/d) Backoffice / Finanzen Ladeinfrastruktur. Als Unternehmen, das mit über 500 B... Mehr Infos >>

Engagieren Sie sich bei TotalEnergies, einem der führenden Multienergieunternehmen in Deutschland, für den Unternehmensbereich Charging Solutions an unserem Standort in Berlin oder München als Mitarbeiter (m/w/d) Backoffice / Finanzen Ladeinfrastruktur. Als Unternehmen, das mit über 500 B... Mehr Infos >>

Bürokauffrau / Steuerfachangestellter (m/w/d)

ACURA Zahnärzte Gruppe ist eine dynamische Unternehmensgruppe in Healthcare Segment mit Sitz in Frankfurt am Main, welche in 2018 als Start-Up privater Träger gegründet wurde und mit aktuell über 1500 Mitarbeitern an mehreren Standorten am Beginn seiner Mission steht: Der Aufbau des führenden Net... Mehr Infos >>

ACURA Zahnärzte Gruppe ist eine dynamische Unternehmensgruppe in Healthcare Segment mit Sitz in Frankfurt am Main, welche in 2018 als Start-Up privater Träger gegründet wurde und mit aktuell über 1500 Mitarbeitern an mehreren Standorten am Beginn seiner Mission steht: Der Aufbau des führenden Net... Mehr Infos >>

Buchhalter (m/w/d)

Als Mitglied eines engagierten 13-köpfigen Teams bringen Sie Ihr professionelles Fachwissen für das Rechnungswesen ein. Sie sind tätig in der Buchhaltung und übernehmen hier vielseitige Aufgaben und Verantwortung in den Bereichen Hauptbuch und Nebenbücher. Zu Ihren Aufgaben zählen insbesondere fo... Mehr Infos >>

Als Mitglied eines engagierten 13-köpfigen Teams bringen Sie Ihr professionelles Fachwissen für das Rechnungswesen ein. Sie sind tätig in der Buchhaltung und übernehmen hier vielseitige Aufgaben und Verantwortung in den Bereichen Hauptbuch und Nebenbücher. Zu Ihren Aufgaben zählen insbesondere fo... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Veranstaltungs-Tipp

ChatGPT im Steuer- und Rechnungswesen sinnvoll nutzen

ChatGPT & Co. bieten revolutionäre Einsatzmöglichkeiten im Bereich Finance. Das Potenzial der Datenanalyse und Texterstellung mit KI ist enorm und bietet viele Möglichkeiten zur Automatisierung und Effizienzsteigerung. Lernen Sie im Online-Seminar, wie Sie den Zeitaufwand für Routineaufgaben massiv reduzieren können.

Mehr Infos >>JOB- TIPP

Sind Sie auf der Suche nach einer neuen Herausforderung? Interessante Stellenangebote für Rechnungswesen- Experten finden Sie in der Rechnungswesen-Portal Stellenbörse. Ihr Stellengesuch können Sie kostenfrei über ein einfaches Online-Formular erstellen. Zur Stellenbörse >>

Software-Tipps

Diamant/4 ist mehr als nur eine Standardsoftware, die Ihre Anforderungen des betrieblichen Rechnungswesens erfüllt. Sie vereinfacht Ihren Buchhaltungsalltag – auch bei mehreren Mandanten. Denn die Software reduziert zahlreiche Routinen und macht dezentrales Arbeiten einfach. Mehr Informationen >>

Die Lohn- und Gehaltssoftware für Steuerberater und Buchhaltungsbüros mit dem Hintergrund von 50 Jahren Erfahrung: Unsere sichere Cloud-Lösung verbindet die Vorteile einer Rechenzentrumslösung mit dem Komfort einer Vor-Ort-Lösung. Mehr Informationen >>

Weitere Rechnungswesen-Software-Lösungen im Marktplatz >>

Excel-Vorlage: Bilanzanalyse

Analysieren Sie die Bilanz Ihres Unternehmens oder Wettbewerbers ohne großen Aufwand aber transparent in Grafiken aufbereitet. Profitieren Sie von einer klaren Übersicht und Jahresvergleich der einzelnen Bilanzpositionen.Mehr Informationen >>

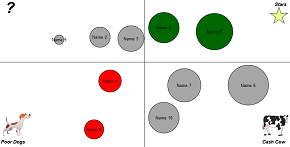

Excel Vorlage Boston Matrix

Mit der Excel-Vorlage "Boston Matrix" haben ein strategisches Tool für die Analyse von Marktteilnehmern. Nachdem Sie eine Kennzahl, zum Beispiel Umsatz, der Marktteilnehmer und dem Benchmark-Teilnehmer in einer Eingabemaske eingegeben haben, werden diese im 4 Felder-Portfolio visualisiert. Ideal für Unternehmensberater bzw. strategische Auswertungen.

Mehr Informationen >>

RS Toolpaket - Planung

Wir setzen für Sie den Rotstift an. Sparen Sie mit unsrem RS Toolpaket - Planung über 35% im Vergleich zum Einzelkauf. Das RS Toolpaket -Planung stellt Ihnen die wichtigsten Werkzeuge für Ihre Unternehmensplanung zur Verfügung. Das Planungspaket umfasst 4 Excel-Tools! Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Buch-Tipp

Dashboards mit Excel im Controlling Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.Dafür muss der Controller sparsam mit Tabellen umgehen und Abweichungen sowie Zahlenreihen ansprechend visualisieren. Dabei kommen u. a. Tacho- und Ampeldiagramme sowie Sparklines zum Einsatz. E-Book (PDF) für 12,90 EUR. oder Taschenbuch in Farbe für 34,90 EUR, Mehr Infos >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen.. Preis 47,60 EUR Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen.. Preis 47,60 EUR Mehr Infos und Download >> RS Controlling-System

Das RS- Controlling-System bietet Planung, Ist- Auswertung und Forecasting in einem Excel-System. Monatliche und mehrjährige Planung. Ganz einfach Ist-Zahlen mit Hilfe von Plan/Ist-Vergleichen, Kennzahlen und Kapitalfluss- rechnung analysieren. Alle Funktionen im Überblick >>

Das RS- Controlling-System bietet Planung, Ist- Auswertung und Forecasting in einem Excel-System. Monatliche und mehrjährige Planung. Ganz einfach Ist-Zahlen mit Hilfe von Plan/Ist-Vergleichen, Kennzahlen und Kapitalfluss- rechnung analysieren. Alle Funktionen im Überblick >>TOP ANGEBOTE

|

|

RS Rückstellungsrechner XL: |

|||

| Die optimale Unterstützung bei Ihren Jahresabschlussarbeiten | ||||

|

|

RS Einkaufs-Verwaltung: | |||

|

Erstellung und Verwaltung von Aufträgen und Bestellungen |

||||

|

|

RS Kosten-Leistungs-Rechnung: | |||

|

Excel- Tools für Buchhalter

unsere TOP- TOOLS:| Skontorechner | ||

| Körperschaftsteuerrechner | ||

| RS-BSC | ||

| RS-Investitionsrechner | ||

| Kapitalflussrechnung | ||

| Jahresgeschäftsplanung | ||

| RS-Dienstplanung |

Excel- Tools für Buchhalter

unsere TOP- TOOLS:| RS-Plan | ||

| Disagio abgrenzen | ||

| RS-Darlehensverwaltung | ||

| Business Plan | ||

| RS-Liquiditätsplanung L | ||

| Rechnungsprogramm | ||

| Wirtschaftsplan - Vorlage |

RS Controlling-System: Das RS- Controlling-System bietet Planung, Ist- Auswertung und Forecasting in einem Excel-System. Monatliche und mehrjährige Planung. Ganz einfach Ist- Zahlen mit Hilfe von Plan/Ist-Vergleichen, Kennzahlen und Kapitalflussrechnung analysieren.

RS Controlling-System: Das RS- Controlling-System bietet Planung, Ist- Auswertung und Forecasting in einem Excel-System. Monatliche und mehrjährige Planung. Ganz einfach Ist- Zahlen mit Hilfe von Plan/Ist-Vergleichen, Kennzahlen und Kapitalflussrechnung analysieren.

17.11.2015 22:24:08 - Gast

[ Zitieren | Name ]