- News

- Forum

- Fachinfo

- Grundlagen

- Buchungssätze

- Anlagevermoegen

- Umlaufvermoegen

- Eigenkapital

- Rueckstellungen

- Verbindlichkeiten

- RAP und SoPo

- Jahresabschluss

- IAS/ IFRS/ US-GAAP

- Konsolidierung

- Steuern

- Umsatzsteuer

- Firmenwagen / Fahrtenbuch

- Betriebspruefung

- Interne Revision

- ERP-Software

- Gesetze

- Arbeitsmarkt

- Bilanzbegriffe

- Artikel-Serien

- Stichwortverzeichnis

- Marktplatz

- Karriere / Stellenmarkt

- Excel-Vorlagen

- Glossar

GWG - Aktuelle Grenzen und Praxistipps

Stand: 2023

Wolff von Rechenberg Geringwertige Wirtschaftsgüter (GWG) können sofort abgeschrieben werden. Als geringwertiges Wirtschaftsgut (GWG) wird jedes Gut bezeichnet, bei dem die Anschaffungs- bzw. Herstellungskosten den Betrag von 800 Euro bzw. 1.000 Euro bei einer Sammelabschreibung nicht übersteigen. Sie müssen beweglich und abnutzbar sowie selbstständig nutzbar sein (siehe EStG §4 Abs. 3 Satz 3, §6 Abs. 2). Wenn die genannten Voraussetzungen, die im Folgenden weiter erläutert werden, erfüllt sind, dann stehen Unternehmen zwei Möglichkeiten zur Wahl:

Geringwertige Wirtschaftsgüter (GWG) können sofort abgeschrieben werden. Als geringwertiges Wirtschaftsgut (GWG) wird jedes Gut bezeichnet, bei dem die Anschaffungs- bzw. Herstellungskosten den Betrag von 800 Euro bzw. 1.000 Euro bei einer Sammelabschreibung nicht übersteigen. Sie müssen beweglich und abnutzbar sowie selbstständig nutzbar sein (siehe EStG §4 Abs. 3 Satz 3, §6 Abs. 2). Wenn die genannten Voraussetzungen, die im Folgenden weiter erläutert werden, erfüllt sind, dann stehen Unternehmen zwei Möglichkeiten zur Wahl:- Sie dürfen diese Güter nach § 6 Abs. 2 EStG in voller Höhe als Betriebsausgaben absetzen, wenn die Anschaffung bzw. Herstellung mehr als 250 Euro (150 Euro bis 2017) und weniger als 800 Euro netto gekostet hat (410 Euro bis 2017)

- Sie können diese Güter nach § 6 Abs. 2 EStG in einen Sammelposten einstellen und einheitlich über 5 Jahre abschreiben, wenn die Anschaffung bzw. Herstellung mehr als 250 Euro und weniger als 1.000 Euro gekostet hat.

Was Unternehmen, Selbstständige und Freiberufler über GWG und die GWG-Grenzen in 2023 wissen müssen.

Historie der GWG-Grenze

Die Abschreibung von geringwertigen Wirtschaftsgütern (GWG) hat eine bewegte Geschichte. Bis zum 31. Dezember 2007 durften GWG sofort abgeschrieben werden. 2008 führte der Gesetzgeber die sogenannte Pool-Abschreibung für GWG im Wert von 150 bis 1.000 € ein. Damit durfte nur noch bis 150 € sofort abgeschrieben werden. Teurere Anschaffungen mussten Unternehmen über fünf Jahre abgeschrieben. Seit 2010 gilt wieder die Grenze von 410 € ohne Umsatzsteuer, die Anfang 2018 auf 800 € heraufgesetzt wurde. Und auch die Untergrenze wurde heraufgesetzt: auf Güter mit Herstellungskosten oder Anschaffungspreis von mehr als 250 €.Die Pool-Abschreibung besteht jedoch weiter. So stehen heute drei Abschreibungsmöglichkeiten nebeneinander.

- Die Abschreibung (§ 7 EstG) über die Nutzungsdauer gemäß AfA-Tabelle

- Die Sofortabschreibung für alle GWG bis 800 € (§ 6 Abs. 2 EStG)

- Die Sammelabschreibung (Pool-Abschreibung) für alle GWG zwischen 250,01 und 1.000 € (§ 6 Abs. 2a EStG)

Was sind geringwertige Wirtschaftsgüter (GWG)?

Als Geringwertige Wirtschaftsgüter gelten Gegenstände des Anlagevermögens, die- beweglich,

- abnutzbar und

- selbstständig nutzbar sind.

Gegenstände, die diese Voraussetzungen erfüllen, dürfen als GWG abgeschrieben werden.

Beispiel: Ein Bürostuhl ist selbstständig nutzbar und daher ein GWG. Ein Ersatzteil für ein Bürogerät ist nicht selbstständig nutzbar und fällt damit auch nicht unter die GWG.

Wichtig: Geräte und Programme zur Dateneingabe und -verarbeitung brauchen nicht als GWG behandelt werden. Sie können für Jahre ab 2021 in unbegrenzter Höhe als Betriebsausgabe abgesetzt werden. Das Bundesfinanzministerium hat mit Schreiben vom 26. Februar 2021 die Nutzungsdauer für Computerhardware sowie für geschäftliche Software auf ein Jahr reduziert. Die sogenannte Digital-AfA wurde verabschiedet, um Steuerzahler bei Anschaffungen für die Arbeit im Home Office zu entlasten.

Die aktuellen GWG-Grenzen, die seit dem 01.01.2018 gelten

Nachfolgende Übersicht zeigt die Möglichkeiten der Abschreibung, die damit ein Unternehmen hat:- bis 250,00 €: Sofortige Betriebsausgabe (keine Aufzeichnungspflicht im gesonderten Verzeichnis) oder Abschreibung (§ 7 EstG) über die Nutzungsdauer gemäß AfA-Tabelle

- 250,01 bis 800,00 €: Sofortabschreibung (§ 6 Abs. 2 EStG) oder Sammelabschreibung (Pool-Abschreibung) gemäß § 6 Abs. 2a EStG) oder Abschreibung (§ 7 EstG) über die Nutzungsdauer gemäß AfA-Tabelle (mit Aufzeichnungspflicht im gesonderten Verzeichnis)

- 250,01 bis 1.000,00 €: Sammelabschreibung (Pool-Abschreibung, Aufzeichnungspflicht im gesonderten Verzeichnis) oder Abschreibung (§ 7 EstG) über die Nutzungsdauer gemäß AfA-Tabelle (mit Aufzeichnungspflicht im gesonderten Verzeichnis)

- ab 1000,01 €: Abschreibung (§ 7 EstG) über die Nutzungsdauer gemäß AfA-Tabelle

Bis Ende 2017 lagen die Grenzen bei niedrigeren Beträgen:

- Sofortabschreibung: 150,01 € bis 410 €

- Poolabschreibung: 150,01 € bis 1.000 €

Die Wertgrenzen und Bestimmungen zu Geringwertigen Wirtschaftsgütern (GWG) haben sich in den vergangenen Jahren immer wieder geändert. Lesen Sie mehr darüber in: Geringwertige Wirtschaftsgüter (GWG): Informationen, Beispiele, Buchungen >>

Wichtig: Es zählt der Netto-Anschaffungspreis. Das gilt auch für Kleinunternehmer, die keinen Vorsteuerabzug vornehmen. Nebenkosten für Transport und Versicherung zählen zum Anschaffungspreis hinzu.

Anschaffungen im Wert von weniger als 250 € zählen nicht zu den GWG und können einfach als Betriebsausgaben abgesetzt werden. Anschaffungen im Wert von mehr als 1.000 € netto müssen nach AfA (Absetzung für Abnutzung) abgeschrieben werden.

Die Netto-Anschaffungskosten berechnen sich wie folgt:

| Bruttopreis -19 % USt (ggf. 7 % USt) | |

| - | Skonto, sonstige Rabatte |

| - | Zuschüsse |

| = | Netto-Anschaffungskosten |

Beispiel: Ein Architekturbüro schafft für den Mitarbeiter Klaus M. Eine neue Büroausstattung an: Schreibtisch, Stuhl, Lampe, PC. Die Schreibtischlampe kostet 120 €. Damit handelt es sich um eine Betriebsausgabe, die sofort abzusetzen ist. Der Bürostuhl kostet 300 €. Damit fällt er unter die GWG, dafür gilt die Sofortabschreibung. Der Schreibtisch kostet 830 €. Handelt es sich dabei um einen Bruttopreis, muss die Mehrwertsteuer abgezogen werden. Dann wäre der Schreibtisch als GWG im ersten Jahr sofort abschreibbar. Handelt es sich um den Nettopreis, muss das Architekturbüro den Schreibtisch über längere Zeit abschreiben: Entweder über die Nutzungsdauer oder in einer Sammelabschreibung. In diese müsste dann aber auch der Stuhl mit eingehen. Denn beide Abschreibungsverfahren nebeneinander sind nicht zulässig.

Die Computeranlage kostet 1.200 € netto. Damit fällt sie nicht mehr unter die GWG. Das Architekturbüro darf die Anlage aber auf eine Nutzungsdauer von einem Jahr abschreiben. Das erlaubt die Digital-AfA.

GWG: Sofortabschreibung vs. Pool-Abschreibung

Unternehmen müssen kalkulieren, welche Abschreibung sich für ihre GWG am besten eignet. Denn jedes Unternehmen muss sich für eine Abschreibung entscheiden. Ein Nebeneinander verschiedener Abschreibungsverfahren ist nicht möglich.Die Sofortabschreibung: Im einfachsten Fall wird sich ein Unternehmen für die GWG-Sofortabschreibung entscheiden. Vorteil: Das Verfahren verursacht weniger Aufwand. Je nach Gewinnerwartung und Menge der angeschafften GWG kann die Wahl der Sammelabschreibung allerdings günstiger sein.

Die Pool-Abschreibung

Die Pool- oder Sammelabschreibung wird beispielsweise dann interessant, wenn in einem Unternehmen GWG anfallen, die sonst über längere Zeiträume abgeschrieben werden müssten.

Beispiel 1: Kehren wir zurück in unser Architekturbüro. Klaus M. Hat seinen Schreibtisch für 830 € netto bekommen. Hat sich das Büro für die GWG-Sofortabschreibung entschieden, muss es den Schreibtisch über die Nutzungsdauer abschreiben. Die aktuelle AfA-Tabelle weist eine Abschreibungsfrist von 13 Jahren für Büromöbel aus. Hat sich das Büro für die GWG-Sammelabschreibung entschieden, dann kann es den neuen Schreibtisch über fünf Jahre abschreiben - zusammen mit allen anderen im Veranlagungszeitraum angeschafften GWG.

Beispiel 2: Nehmen wir ein anderes Unternehmen, das in einem Jahr einen Großteil der Mitarbeiter mit neuen Schreibtischen versorgen muss. 10 Tische im Wert von je 300 € netto. Das Unternehmen könnte per Sofortabschreibung 3.000 € ansetzen. Im nächsten Jahr kann das Unternehmen dann aber vielleicht nur noch Büromaterial absetzen.

Mit GWG-Abschreibung Steuern sparen

Welches Abschreibungsverfahren günstiger ist, hängt vom Wert der angeschafften GWG und von der erwarteten Umsatzentwicklung ab. Mit der Wahl zwischen Sofortabschreibung und Pool-Abschreibung lassen sich GWG steuergünstig kumulieren.Beispiel: Ein Unternehmen hat 2017 ein schlechtes Geschäftsjahr gehabt. Doch 2018 und 2019 stehen einige gute Aufträge ins Haus. Wenn das Unternehmen in dieser Situation für 2017 die Pool-Abschreibung gewählt hat, dann verlegt es Abschreibungsmöglichkeiten in die Folgejahre.

Ob die Sammelabschreibung (Pool-Abschreibung) sich lohnt, hängt also auch von der Nutzungsdauer eines Gegenstandes gemäß AfA-Tabelle ab.

GWG verbuchen

Je nach Abschreibungsverfahren müssen Unternehmen ihre GWG unterschiedlich buchen: Entscheidet sich der Unternehmer für die Sofortabschreibung, reicht die Aufnahme der GWG in die Buchhaltung. Entscheidet sich der Unternehmer für die Pool-Abschreibung, muss er seine GWG in einen Sammelposten (Pool) einstellen. Die Summe der Werte in diesem Pool schreibt er dann über fünf Jahre ab. Schreibt der Unternehmer über die Nutzungsdauer ab, dann muss er seine GWG in einem Bestandsverzeichnis aufführen.Weitere Praxistipps zur GWG-Abschreibung

Die Abschreibung von GWG führt immer wieder zu Problemen mit dem Finanzamt. So zweifelt die Finanzverwaltung oft die Behandlung eines Wirtschaftsguts als GWG an, warnt der Haufe-Verlag im Internet. Das Finanzamt wird demnach versuchen, Teile nach ihrem wirtschaftlichen Zweck oder nach der Verkehrsauffassung als Einheiten zu betrachten, die dann aus den GWG herausfallen. Hierauf sollten Unternehmen vorbereitet sein und schon im Vorfeld Argumente sammeln, rät Haufe.de. So könne man beispielsweise bei einem Stuhl behaupten, dass jeder Stuhl einer Sitzgruppe für sich alleine nutzbar sei.Sonderfall Computerprogramme

Computerprogramme sorgten bisher stets für Unsicherheit. Kann das Office-Paket oder das Buchhaltungsprogramm als GWG gelten? Diese Frage erübrigt sich durch die Digital-AfA. Der Begriff "Software" im Sinne der Digital-AfA umfasst die Betriebs- und Anwendersoftware zur Dateneingabe und -verarbeitung. Dazu gehören Anwendungsprogramme eines Systems zur Datenverarbeitung, Standardanwendungen individuell abgestimmte Anwendungen wie ERP-Software, Software für Warenwirtschaftssysteme oder sonstige Anwendungssoftware zur Unternehmensverwaltung oder Prozesssteuerung.Stand: 2023

|

Quelle: Haufe.de, Finanztip.de, Akademie.de, SmartSteuer.de letzte Änderung W.V.R. am 11.10.2023 Autor(en): Wolff von Rechenberg Bild: Bildagentur PantherMedia / Phovoi_R |

|

Herr Wolff von Rechenberg

Wolff von Rechenberg ist Wirtschaftsjournalist und versorgt seit 2012 die Fachportale der reimus.NET mit News und Fachartikeln. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Webtipps |

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den kostenfreien und unverbindlichen Newsletter von Rechnungswesen-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten und Urteile aus dem Rechnungswesen und Steuern. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern. Beispiel-Newsletter >>Jetzt Newsletter gratis erhalten

Premium-Stellenanzeigen

DZ PRIVATBANK S.A.

Frankfurt am Main

Helmholtz-Zentrum München

Neuherberg bei München

WIRTGEN GROUP - Construction Technologies Holding GmbH

Windhagen

EQOS Kommunikation GmbH

Thale

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

- Die meistgelesenen Fachbeiträge

- Die neuesten Fachbeiträge

- Premium-Artikel

- Wissenstests

- Fachinfo-Kategorien

- Grundlagen

- Buchungssätze

- Anlagevermoegen

- Umlaufvermoegen

- Eigenkapital

- Rueckstellungen

- Verbindlichkeiten

- RAP und SoPo

- Jahresabschluss

- IAS/ IFRS/ US-GAAP

- Konsolidierung

- Steuern

- Umsatzsteuer

- Firmenwagen / Fahrtenbuch

- Betriebspruefung

- Interne Revision

- ERP-Software

- Gesetze

- Arbeitsmarkt

- Bilanzbegriffe

- Artikel-Serien

- Stichwortverzeichnis

- Humor

Rechnungswesen- Newsletter

Buchführung, Bilanzierung und Rechnungswesen bilden den Schwerpunkt der News und Fachbeiträge im Newsletter. Daneben werden ERP- bzw. Buchführungssoftware, Rechnungswesen- Seminare und Tagungen für Buchhalter bzw. Bilanzbuchhalter, Stellenangebote und Literaturtipps vorgestellt.Werden Sie jetzt monatlich über neue Fachbeiträge, Excel-Tools und aktuelle Urteile informiert! zur Newsletter-Anmeldung >>

Über 2.000 Artikel und Vorlagen

Werden Sie Mitglied in einer großen Buchhalter-Community (fast 12.000 Mitglieder!) und erhalten Zugriff auf viele Inhalte und diskutieren ihre Fragen im Forum für Rechnungswesen und Buchhaltung.

Sehen Sie hier die neuesten Fachbeiträge >>

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele aktuell offene Stellen im Rechnungswesen.Zu den Stellenanzeigen >>

Sie suchen einen Buchhalter oder Bilanzbuchhalter? Mit einer Stellenanzeige auf Rechnungswesen-Portal.de erreichen Sie viele Fachkräfte. weitere Informationen >>

Fachbegriffe von A bis Z

Testen Sie ihr Wissen mit unseren Aufgaben und Lösungen im Bereich Buchführung und Bilanzierung >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum für Buchhaltung, Rechnungswesen und Steuern und und diskutieren ihre Fragen.

Riesen- Ressource

Auf Rechnungswesen-Portal.de sind bereits über 700 Fachbeiträge veröffentlicht und ständig kommen neue dazu.Zu den neuesten Fachbeiträgen >>

Zu den derzeit meistgelesenen Fachbeiträgen >>

Zu den Premium-Beiträgen >>

Sie möchten auch einen Fachbeitrag hier veröffentlichen? Dann erhalten Sie hier weitere Informationen >>

Neueste Excel-Vorlagen

News

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Buchhalter, u.a. auch Kurse zum Bilanzbuchhalter zusammengestellt.

Premium-Mitgliedschaft

Erhalten Sie Zugriff auf Premium-Inhalte von Controlling-Portal.de und Rechnungswesen-Portal.de. Aktuelle und ständig erweiterte Fachbeiträge. Verschaffen Sie sich hier einen Überblick über unsere Premium-Inhalte.Mitgliedschaft für nur 39,- EUR einmalig bei unbegrenzter Laufzeit! Kein Abonnement! Weitere Informationen >>

Wie zufrieden sind Sie mit uns?

Über Ihre Meinung und auch ihre Anregungen für Veränderungen oder Erweiterungen würden wir uns sehr freuen. Nur 10 kurze Fragen, die schnell beantwortet sind. Vielen Dank im Voraus für Ihre Mithilfe! zur Umfrage >>Jobletter und Newsletter!

Mit dem monatlich erscheinenden Newsletter werden Sie über neue Fachbeiträge, News und Excel-Tools informiert! zur Anmeldung >>Der 14-tägige Jobletter informiert Sie automatisch über neue Stellenangebote und Arbeitsmarkt-News! zur Anmeldung >>

Fachbeitrag veröffentlichen?

Sie sind Autor von Fachbeiträgen mit Controlling-bzw. Rechnungswesen-Thema? Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >>Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Rechnungswesen-Portal.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Anzeige

Kennzahlen-Guide für Controller - Über 200 Kennzahlen mit Erläuterung und Beispielrechnung aus den Bereichen Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Preis: E-Book 12,90 EUR mehr >>

Bleiben Sie auf dem Laufenden und informieren sich über neue Fachbeiträge, Excel-Tools und Jobangebote auf unserer Facebook-Seite >>

Stellenanzeigen

Leitung Controlling (m/w/d) Die IRS Holding ist die führende Plattform für Karosserie- und Lackdienstleistungen in Europa. Mit rund 170 Autowerkstätten begleiten wir unsere Kunden von Unfallreparatur über Smart Repair bis hin zu umfassenden automobilen Serviceleistungen. Gemeinsam mit unseren Länderorganisationen treiben wi... Mehr Infos >>

Die IRS Holding ist die führende Plattform für Karosserie- und Lackdienstleistungen in Europa. Mit rund 170 Autowerkstätten begleiten wir unsere Kunden von Unfallreparatur über Smart Repair bis hin zu umfassenden automobilen Serviceleistungen. Gemeinsam mit unseren Länderorganisationen treiben wi... Mehr Infos >>

Junior Sales Controller (m/w/d) Vollzeit oder Teilzeit

Bist Du mit an Bord, wenn es um Nachhaltigkeit und das Erreichen der Klimaziele geht? Dann leiste jetzt bei Techem Deinen aktiven Beitrag dazu, wertvolle Ressourcen zu schonen. Wir sorgen gemeinsam für die digitale Energiewende in Gebäuden. Als ein führender Servicepartner für smarte und nachhalt... Mehr Infos >>

Bist Du mit an Bord, wenn es um Nachhaltigkeit und das Erreichen der Klimaziele geht? Dann leiste jetzt bei Techem Deinen aktiven Beitrag dazu, wertvolle Ressourcen zu schonen. Wir sorgen gemeinsam für die digitale Energiewende in Gebäuden. Als ein führender Servicepartner für smarte und nachhalt... Mehr Infos >>

Leitung / Leiter Finanzbuchhaltung & Accounting (m/w/d)

Sie denken strategisch, arbeiten präzise und behalten auch bei komplexen Themen den Überblick? Dann sind Sie genau richtig bei uns – bauen Sie mit uns das Rückgrat unseres Maklerhauses aus und übernehmen Sie die Verantwortung für unsere Buchhaltung. Mehr Infos >>

Sie denken strategisch, arbeiten präzise und behalten auch bei komplexen Themen den Überblick? Dann sind Sie genau richtig bei uns – bauen Sie mit uns das Rückgrat unseres Maklerhauses aus und übernehmen Sie die Verantwortung für unsere Buchhaltung. Mehr Infos >>

Sachbearbeiter*in Buchhaltung

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Leitung Hauptabteilung Controlling (m/w/d)

Bei Helmholtz Munich entwickeln wir bahnbrechende Lösungen für eine gesündere Gesellschaft in einer sich schnell verändernden Welt. Wir glauben, dass vielfältige Perspektiven Innovationen vorantreiben. Durch starke Netzwerke beschleunigen wir den Transfer neuer Ideen aus dem Labor in die Praxis, ... Mehr Infos >>

Bei Helmholtz Munich entwickeln wir bahnbrechende Lösungen für eine gesündere Gesellschaft in einer sich schnell verändernden Welt. Wir glauben, dass vielfältige Perspektiven Innovationen vorantreiben. Durch starke Netzwerke beschleunigen wir den Transfer neuer Ideen aus dem Labor in die Praxis, ... Mehr Infos >>

Bilanzbuchhalter/in (m/w/d)

Werde als zertifierter Bilanzbuchhalter/in (m/w/d) ein essenzieller Teil unseres Finanzteams und nutze SAP S/4HANA, um unsere Geschäftsvorgänge digital, zeitgerecht und transparent abzubilden. Mit Deiner tiefgehenden Erfahrung optimierst Du, gemeinsam mit uns, unsere Abläufe und hilfst un... Mehr Infos >>

Werde als zertifierter Bilanzbuchhalter/in (m/w/d) ein essenzieller Teil unseres Finanzteams und nutze SAP S/4HANA, um unsere Geschäftsvorgänge digital, zeitgerecht und transparent abzubilden. Mit Deiner tiefgehenden Erfahrung optimierst Du, gemeinsam mit uns, unsere Abläufe und hilfst un... Mehr Infos >>

Kaufmännischer Sachbearbeiter (m/w/d) in der Buchhaltung

Das Q in EQOS steht für „Quality“ und hat viele Gesichter. Eines davon ist „Motivation“: Unsere Mitarbeitenden spornen sich immer wieder selbst an und finden für unterschiedlichste Aufgaben vielfältige Lösungen. Mit ihren kreativen Ideen bringen sie uns voran und machen EQOS zu einem spannenden u... Mehr Infos >>

Das Q in EQOS steht für „Quality“ und hat viele Gesichter. Eines davon ist „Motivation“: Unsere Mitarbeitenden spornen sich immer wieder selbst an und finden für unterschiedlichste Aufgaben vielfältige Lösungen. Mit ihren kreativen Ideen bringen sie uns voran und machen EQOS zu einem spannenden u... Mehr Infos >>

Kaufmännischer Angestellter (m/w/d) Buchhaltung und Administration

Wir sind ein kleines, aber wachsendes Familienunternehmen aus Neckartailfingen und realisieren Reinräume sowie innovative Prozessumgebungen für spannende Branchen wie Lebensmittel, Pharma, Medizintechnik, Mikrotechnik, Kosmetik und viele mehr. Das Besondere: Mit unseren Anlagen ents... Mehr Infos >>

Wir sind ein kleines, aber wachsendes Familienunternehmen aus Neckartailfingen und realisieren Reinräume sowie innovative Prozessumgebungen für spannende Branchen wie Lebensmittel, Pharma, Medizintechnik, Mikrotechnik, Kosmetik und viele mehr. Das Besondere: Mit unseren Anlagen ents... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Veranstaltungs-Tipp

Neues Seminar: Rechnungsprüfung, Buchung & Reports mit KI

Automatisierte Workflows für die Buchhaltung selbst erstellen: Einlesen/Prüfen von Rechnungen, Buchungsvorschläge oder aktuelle Rechts-Updates – Erfahre, wie du Datenquellen wie E-Mails, Programmierschnittstellen und Texterkennungs-Dienste verknüpfst, KI-gestützte Validierungen einbaust und revisionssicher dokumentierst.

Mehr Infos >>JOB- Letter

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News.

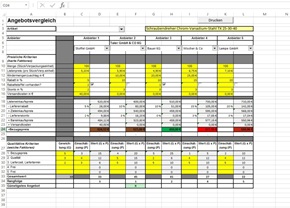

Excel-Vorlage für Angebotsvergleich

Formelgestützte Ermittlung des "besten" Angebots durch Gegenüberstellung der Angebotskonditionen verschiedener Anbieter. Das Excel-Tool bietet einen quantitativen und einen qualitativen Angebotsvergleich, in dem zunächst der Anbieter mit dem günstigsten Bezugspreis und anschließend nach bestimmten Bewertungskriterien der "beste" Lieferant ermittelt wird.

Jetzt hier für 25,- EUR downloaden >>

Software-Tipp

FibuNet ist eine sichere, vielfach bewährte und besonders leistungsfähige Software für Finanzbuchhaltung, Rechnungswesen und Controlling im Mittelstand. Mit einer Vielzahl vorentwickelter Automatisierungspotenziale hilft FibuNet konsequent dabei, den Zeitbedarf und die Fehleranfälligkeit in buchhalterischen Prozessen erheblich zu reduzieren. Mehr Informationen >>

Weitere Rechnungswesen-Software-Lösungen im Marktplatz >>

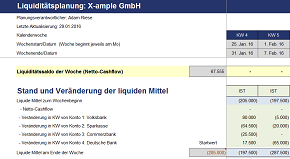

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tools bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig.

Mehr Informationen >>

Excel-Finanzplan-Tool PRO für Kapitalgesellschaften

Dieses Excel-Tool ist ein umfangreiches - auch von Nicht-Betriebswirten schnell nutzbares - integriertes Planungstool, welches den Nutzer Schritt-für-Schritt durch alle Einzelplanungen (Absatz- und Umsatz-, Kosten-, Personal-, Investitionsplanung etc.) führt und daraus automatisch Plan-Liquidität (Cashflow), Plan-Bilanz und Plan-GuV-Übersichten für einen Zeitraum von bis zu 5 Jahren erstellt.Mehr Informationen >>

Vorlage - Formular für Investitionsplanung, Investitionsantrag

Dieses Excel-Tool bietet Ihnen Muster-Formulare für die Steuerung von Investitionen/ Anlagenbeschaffungen in einem Unternehmen. Es sind es sind Vorlagen zu Investitionsplanung und Investitionsantrag enthalten.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Buch-Tipp

Dashboards mit Excel im Controlling Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.Dafür muss der Controller sparsam mit Tabellen umgehen und Abweichungen sowie Zahlenreihen ansprechend visualisieren. Dabei kommen u. a. Tacho- und Ampeldiagramme sowie Sparklines zum Einsatz. E-Book (PDF) für 12,90 EUR. oder Taschenbuch in Farbe für 34,90 EUR, Mehr Infos >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> Excel- Tools für Buchhalter

unsere TOP- TOOLS:| RS-Anlagenverwaltung | ||

| RS-Liquiditätsplanung L | ||

| RS-Bilanzanalyse | ||

| RS-Plan | ||

| RS-BSC | ||

| RS-Darlehensverwaltung | ||

| RS-Investitionsrechner |

Excel Tool

Anlagenverwaltung in Excel: Das Inventar ist nach Bilanzpositionen untergliedert, Abschreibungen und Rest- Buchwerte ihrer Anlagegüter werden automatisch berechnet. Eine AfA- Tabelle, mit der Sie die Nutzungsdauer ihrer Anlagegüter ermitteln können, ist integriert. mehr Informationen >>RS-Plan

RS-Plan - Unternehmens- planung leicht gemacht:

RS-Plan - Unternehmens- planung leicht gemacht: Erstellen Sie mit RS-Plan Ihre Unternehmensplanung professionell. Automatische Plan-GuV, Plan-Bilanz, Plan- Kapitalflussrechnung und Kenn- zahlen. Preis: 119,- EUR mehr Informationen >>

Excel-Training und -Auftragsarbeiten

Wir bieten Ihnen:

- individuelle Excel-Schulungen für Ihre Mitarbeiter (online ohne Reisekosten!)

- lfd. Lösung von Excel-Problemfällen per Telefon/Online-Support

- Anpassung bzw. komplette Neuerstellung von Excel-Tools

RS-Bilanzanalyse - Kennzahlen-Berechnung in Excel

RS-Bilanzanalyse - Kennzahlen-Berechnung in Excel

06.05.2015 11:26:17 - Gast

[ Zitieren | Name ]